非货币性资产投资企业所得税政策如何享受?

2021年度企业所得税汇算清缴即将进入尾声,今天,小编带大家一起来学习非货币性资产投资企业所得税政策。

享受主体:以非货币性资产对外投资的实行查账征收的居民企业。

政策内容:实行查账征收的居民企业以非货币性资产对外投资确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。0

关键词解释

1.非货币性资产,是指现金、银行存款、应收账款、应收票据以及准备持有至到期的债券投资等货币性资产以外的资产。

2.非货币性资产投资,限于以非货币性资产出资设立新的居民企业,或将非货币性资产注入现存的居民企业。

0

2

享受要点

1.企业以非货币性资产对外投资,应对非货币性资产进行评估并按评估后的公允价值扣除计税基础后的余额,计算确认非货币性资产转让所得。

2.企业应于投资协议生效并办理股权登记手续时,确认非货币性资产转让收入的实现。

3.企业以非货币性资产对外投资而取得被投资企业的股权,应以非货币性资产的原计税成本为计税基础,加上每年确认的非货币性资产转让所得,逐年进行调整。

4.被投资企业取得非货币性资产的计税基础,应按非货币性资产的公允价值确定。

5.企业在对外投资5年内转让上述股权或投资收回的,应停止执行递延纳税政策,并就递延期内尚未确认的非货币性资产转让所得,在转让股权或投资收回当年的企业所得税年度汇算清缴时,一次性计算缴纳企业所得税;企业在计算股权转让所得时,可将股权的计税基础一次调整到位。

6.企业在对外投资5年内注销的,应停止执行递延纳税政策,并就递延期内尚未确认的非货币性资产转让所得,在注销当年的企业所得税年度汇算清缴时,一次性计算缴纳企业所得税。

7.企业应将股权投资合同或协议、对外投资的非货币性资产(明细)公允价值评估确认报告、非货币性资产(明细)计税基础的情况说明、被投资企业设立或变更的工商部门证明材料等资料留存备查,并单独准确核算税法与会计差异情况。

0

3

政策依据

1.《财政部 国家税务总局关于非货币性资产投资企业所得税政策问题的通知》(财税〔2014〕116号)

2.《国家税务总局关于非货币性资产投资企业所得税有关征管问题的公告》(2015年第33号)

接下来通过一个小小的案例

来说明申报表的填写:

2021年8月,B公司以自己生产的一批存货,对外投资成立W公司,该批存货账面价值(同计税基础)80万元,市场价格100万元。

2022年5月B公司进行2021年度企业所得税汇算清缴时:

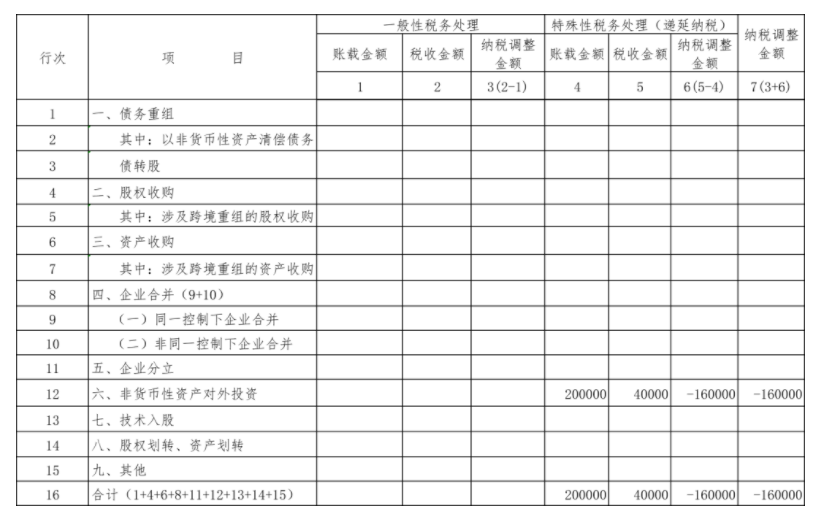

B公司以非货币性资产对外投资确认的转让所得20万元,在不超过5年内均匀计入相应年度应纳税所得额。填报《中华人民共和国企业所得税年度纳税申报表》(A类)中的“A105100 企业重组及递延纳税事项纳税调整明细表”中的“六、非货币性资产对外投资”的相关栏目。

A105100 企业重组及递延纳税事项纳税调整明细表

来源:本文由财税早知道整理发布,素材来源:上海税务。内容仅供读者学习、交流之目的。如有不妥,请联系删除。

- 4688 人看过