财报解读的目的和误区

财报解读的目的和误区

相信我们财务人对于各类报表并不陌生,资产负债表、利润表、现金流量表那更是每个月都要接触和处理的,那你自己有没有每个月去认真的解读呢?拿过来这个报表我们应该怎么去看呢?它都代表了些什么呢?有些老板也同样有疑问会去问到我们的财务,我每个月的收入都很大,钱呢?我有利润,为什么看不见钱呢?听了小安老师的课我们来总结学习下,下面就一个方面我们先来解读一下。

财报解读没有对和错,只有适合不合适,有效还是无效。只要能分析出企业的经营痛点并给出经营管理有效的反馈,就是好的财报解读。财报的分析与解读一定要透过数字去看业务。能够通过报表,看出企业的经营痛点。第二个就是我们报表是数字,但是透过数字看业务,也就是结合业务看数字。

我们现在比较常见的,财务报表的一个解读误区,实际上有很多误区在里面,财报分析,就是先做好财务报表,然后对于数字做一通计算汇总,算出各种财务指标,对指标进行分析和对比。那只能说仅仅因为出来指标而算指标了。我们现在举个例子:

1、新东方2018年的年报,它的流动比率是1.3,有的公司这个指标会非常的低,我告诉你们,这个1.3流动比率的分母,不是流动负债吗?我看过新东方的报表,它的流动负债,有超过95%,是同一个会计科目,这个科目的名字叫预收账款,大概也就是从这两年开始,我们什么预收账款,递延收入,这些会计科目的名字,以后都会统一改名为:合同负债。尤其是房地产公司的头一个改的,因为收入确认5步法,第一步就是确认合同,这个叫合同负债。你们新东方也有上过课,一般都是先给钱再上课,这样我新东方在没有给你上课的时候,我收到的钱是不是预收账款。

在财务会计层面,是归类于流动负债,预收账款有没有偿付压力,我们看这个指标的目的,是看你的分子的流动资产,偿付分母流动负债的能力,但是如果你沉下去,结论是新东方的流动比率,不是一般的好,没有不需要偿付的预付账款,预收账款给它去掉,我重新算了一下,25倍,新东方流动比率不怎么样,那我只能说你看报表脱离业务了,你只是看数字本身,看报表一定要沉下去,要结合具体的企业的业态,要透过数字来看它的业务,刚才新东方是教育培训行业。

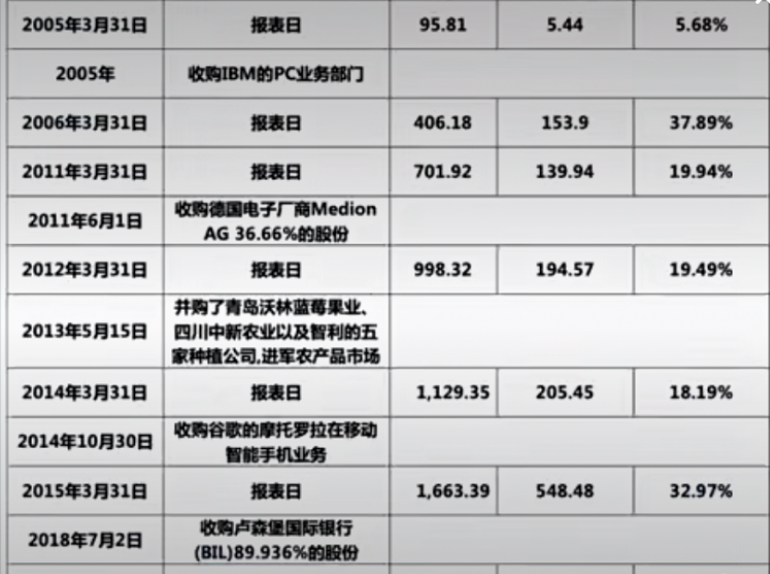

2、在举个例子,就是高新制造业,联想集团,资产达2000多亿人民币,这个是2018年的年报数据,而它的资产周转率,更是高达惊人的1.7倍,注意我们制造业的资产周转率,在比起其他行业,在1上下,这个1就是1:1的资产周转率,像医疗器械业这些就零点五几,但是利润1.2,1.2应该说联想的这些财务指标的特征,但是联想资产规模非常大,而且周转又非常大,你该怎么解读这些财务指标,你看不出什么东西的,你要结合联想的具体的,甚至它的战略决策,结合业务来解读这些指标,现在我告诉大家关键点,为什么联想的报表呈现高资产,但是低利润,有一个比较大的一个关键的点,联想的一个战略,一直是外延式的扩张式的成长,喜欢频繁的收购别人。联想它走的实际上是戴尔模式,就是联想这种外延式的扩张,一旦一个公司经常收购,首先资产规模增长非常快,商誉增长非常快,所以联想报表还有一个特点,它的商誉占比非常高,接近30%。占到总资产百分之二三十,这个商誉减值的风险,你要问外面买,和你自己能够提供,肯定是你自己能提供,你的盈利空间更大吧。所以联想的利润就低了。

以下是联想的一个资产增长,可以看下

3、在举个例子,先普及个知识

经营周期=应收周转天数+存货周转天数

现金周转=经营周期-应付周转天数

同一行业当中的两家公司,华帝股份和老板电器,我们会看到华帝股份,它的现金周期,只有0.07天,几乎没有现金周期。老板电器它的现金周期是24.26天。为什么会出现这种差异?都是同样的行业,那我们就要在分析了

因为他们基本上就是两种经营模式,一种就是直营开直营店,还有一种就是经销。

华帝股份开直营店的,弊端就是,因为这些直营店需要投入店面、装修、成本投入高啊,但是直营店这个钱卖了接着就收回钱了,一手交钱一手交货,所以它现金回来的就快,这里当然看不到利润,它营销成本很大,你各种供应链渠道,人家花钱买了,结束了。

老板电器主要是经销,有部分直营店很少,基本上90%以上是经销,主要是叫红星美凯龙给他经销。老板电器卖给红星美凯龙的,它的一个存货周转和应收周转都会比较长,因为他要等美凯龙给它卖了货之后才可以收到钱。所以就形成了两种差距。

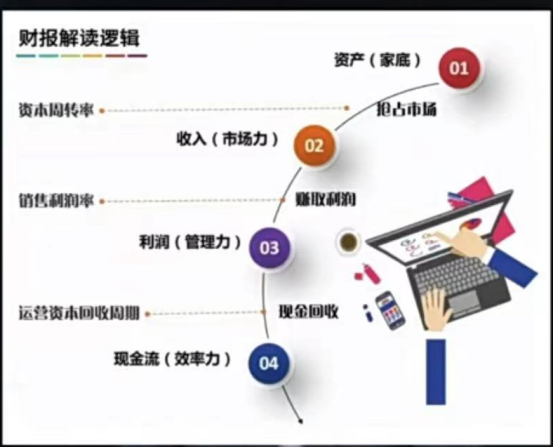

我们在来挖一挖,在来看个图,资产按我得理解就是你这个家庭有多少家底。

现金利润保障倍数就是用现金流除以净利润

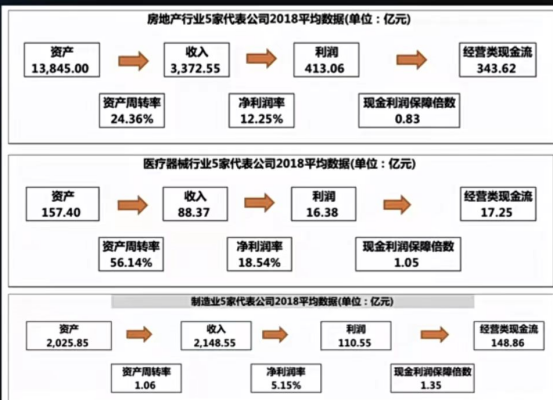

以上这是三个行业的数据

直观的一上来我们可以看出来:房地产行业好有钱,制造业周转率挺高的。我们一眼就能看出来,房地产行业周转率怎么这么低,但是制造业的利润好像很低。

从房地产行业来看,就是每一块钱的资产可以带来两毛四的收入,它资产周转率是0.24。但制造业不一样,每一块钱的资产能带来超过一块的收入。制造业用钱生钱的能力比较强,能收回1块3毛5分的现金流。

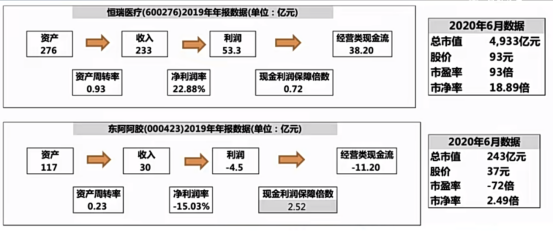

有人说这个是不同行业的,那我们就在举个同行业的例子,我给你挑同行业2019年的数据

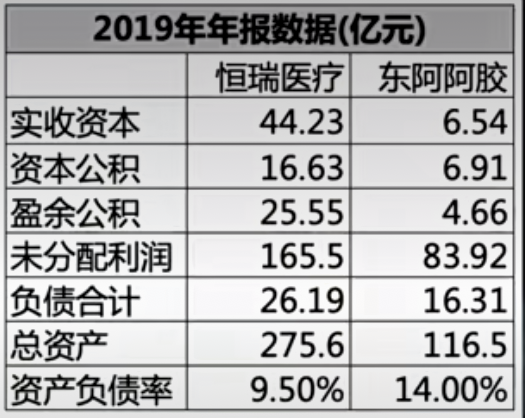

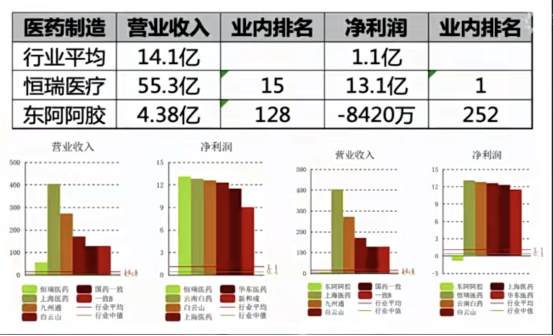

高新制造这个行业,基本上这些数据很明显,身处于同一个行业的两家,东阿阿胶是全方位落后于恒瑞医疗的。为什么这个指标差了这么多?首先资产规模,为什么两个公司差别这么大,恒瑞医药它资产是276亿,那头的话只有它的1/3。就要看它的资产的结构,我翻了一下它的一个资本结构,一个报表数据

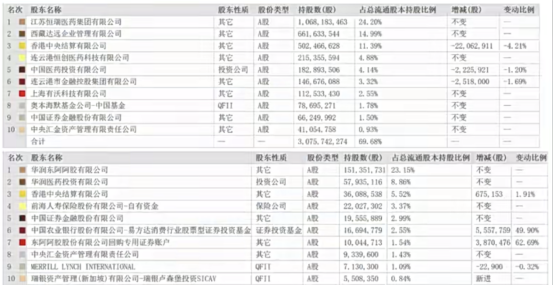

实收资本、资本公积,包括对应的负债以及总资产,恒瑞医药都是吊打东阿阿胶,因为它所有者权益,它盈余公积计提的比较高,它各方面都比它高。主要的投资方,这些投资方的一个背景

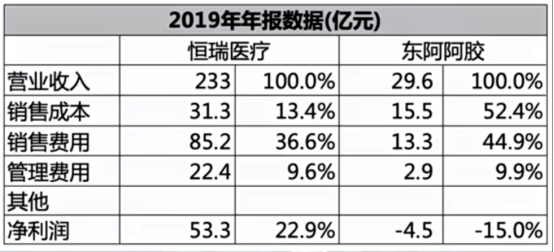

本身它的投资人就很有钱,然后加上它的经营管理也有效,所以资产规模,它是它的接近三倍。然后我们来看收入,资产规模接近三倍,收入规模就差了很多了,收入恒瑞医药是233,而东阿阿胶只有30,就是一个是每一块钱资产带来周转9毛3的收入,一个则只有2毛3的收入,这差的就很多了。那么收入为什么差的多呢?它到底主营业务是什么东西,恒瑞医药主要是做药的,尤其是一些抗癌药。东阿它更多的是有些偏保健品,所以其实东阿阿胶跟谁更能比较,汤臣倍健更有点像

这是2019年当年的数据

是因为恒瑞医药它的成本节约,因为这两个不是传统制造业,他并不是什么料工费,主要是一些研发的投入,包括试剂,它的一些经费的投入,这个就需要去结合它的业态了,这里查了些资料,恒瑞医药的一个市场层面,它是排到了第15位的。它是肺癌以及食管癌,我们说是中国高发的这两种,每年的新发病的人数达40万人以上,那么两大适应症的,来对症下药,所以它的一个市场前景是很好的。

从目前的一个竞争格局来看,单抗是恒瑞医药的一个产品,国家首批肺癌和食管癌两大癌症的国产药品,它的一个市场的前景和管理效率使得它的主营业务持续快速增长,公司抗肿瘤业务,实现收入是1057000,同比增长43%,100多亿,毛利是达到93.96%,因为医药行业的毛利都很高,它还有一块就是麻醉业务,这里是55亿,同比增长是18.35%

东阿阿胶去年,是它上市以来的首次亏损,主要原因是因为东阿阿胶是一个结构性的调整,这个就证明了它是在清库存,所以说它出现大幅亏损。

所以一般我们分析这个报表,我们认为主要是因为这个公司在结构性的调整,主要控制发货,终端的销售投入,它的一个销售投入是比较大的。它有多种因素导致东阿阿胶是出现一个渠道的积压,就是库存的一个滞销。2019年的公司战略,整体为调整为库存清理,所以就是阿胶这一年的亏损,虽然它今年赔钱,但是不是表明他本身基本面太差,而是它在做短期的一个结构性调整。这个就能说明问题了。

通过这些例子的比对,是不是更能感受到报表深层的意思了。那我们也可以去查看自己企业的报表,要去结合自身的业务和公司的一个战略去解读。

- 5251 人看过