关于白条入账的两个涉税问题!

问题一

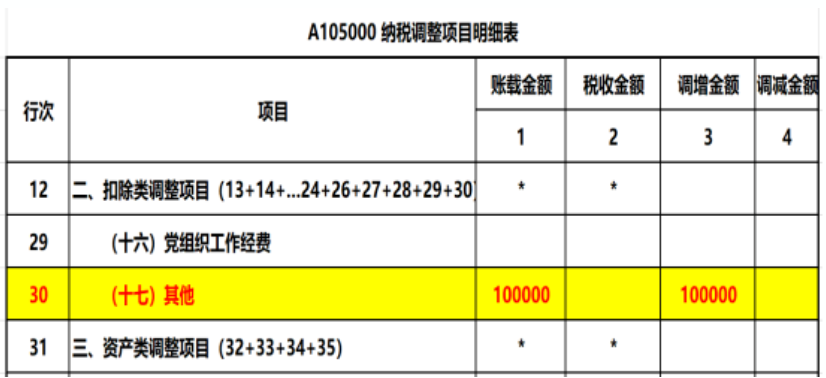

去年报销了10万元未取得发票的白条,今年汇算清缴如何调整?申报表填报在哪里?

情况一:

若是去年入账的“白条”属于允许扣除的费用,则汇缴无需纳税调增。

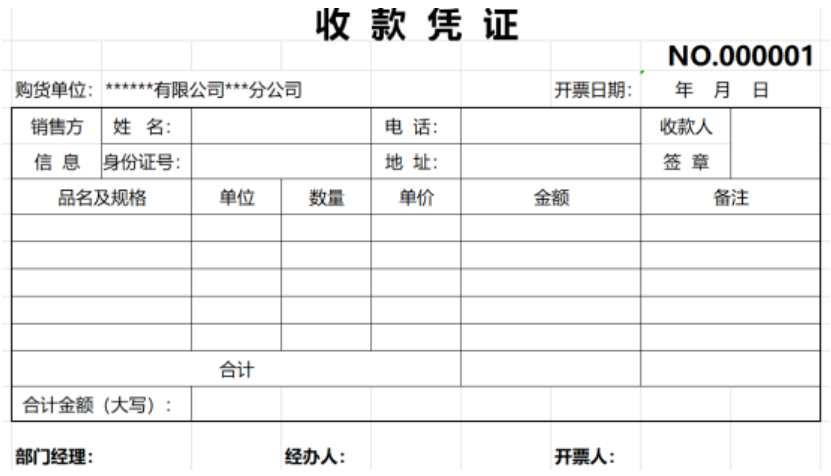

比如属于支付给自然人的每次未超过500元的费用,按照28号公告取得了合规的收款凭证允许税前扣除。

情况二:

若是去年入账的“白条”属于不允许扣除的费用,则汇缴需纳税调增。

问题二

老师,经常听说白条不得入账,到底白条能否允许入账?有何税务风险?

答复:

白条不得入账,是个税务上的概念和说法,会计处理上遵循真实实际发生的原则,只要实际发生了,无论有没有取得发票,都是应该入账的。

风险一:

用不合规的白条入账,面临罚款的风险。

参考:

《中华人民共和国发票管理办法》第三十五条规定“违反本办法的规定,有下列情形之一的,由税务机关责令改正,可以处1万元以下的罚款;有违法所得的予以没收”。

(一)应当开具而未开具发票,或者未按照规定的时限、顺序、栏目,全部联次一次性开具发票,或者未加盖发票专用章的;

(二)使用税控装置开具发票,未按期向主管税务机关报送开具发票的数据的;

(三)扩大发票使用范围的;

(四)以其他凭证代替发票使用的;

(五)跨规定区域开具发票的;

(六)未按照规定缴销发票的;

(七)未按照规定存放和保管发票的。

风险二:

用不合规的白条入账,存在不得税前扣除的风险。

参考:

1、根据《国家税务总局关于发布 <企业所得税税前扣除凭证管理办法> 的公告》(国家税务总局公告2018年第28号)第十二条规定:企业取得私自印制、伪造、变造、作废、开票方非法取得、虚开、填写不规范等不符合规定的发票(简称“不合规发票”)不得作为税前扣除凭证。

2、《企业所得税税前扣除办法》第四条第(三)项相关性原则规定,纳税人可扣除的费用从性质和根源上必须与取得应税收入相关。

3、《中华人民共和国发票管理办法》第二十二条不符合规定的发票,不得作为财务报销凭证,任何单位和个人有权拒收。

素材来源:郝老师说会计

- 2007 人看过