从税案看企税沟通的重要性

(案源来自:上海税务)

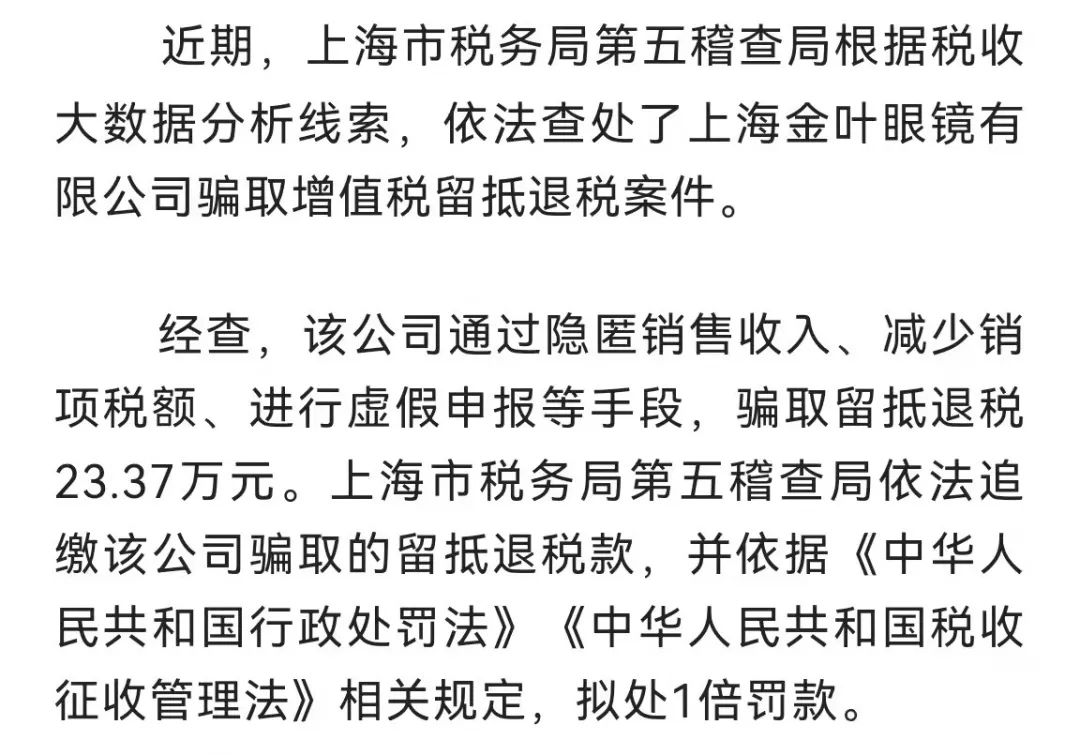

案例本身乏善可陈,关于留抵退税已经说了很多,尤其注意事前判别:申请增值税留抵退税的事前判别

从中可以推断出一点,这家企业的企税沟通是失败的,因为从预警到立案期间涉及到很多节点,但凡企业积极有效沟通、彻底整改,很可能会改变最后立案的结局,令人唏嘘。

目前税务检查,根据来源主要分为三大类:

1.常规税务风险的检查

例:往往在每年的汇算清缴后,税务部门会自上而下下发到各税管税务检查报告,根据企业的涉税风险类型,会给出几个核查的风险点,需要企业自查并提交依据并说明情况。

通常,此类的风险点主要有:

1)不合规发票类

2)税务底账对某项(某类)发票的统计数字和企业在年度的企业所得税汇算清缴自行填报的数字比对不符

3)某种税少交

这类常规的风险点,并不一定全部都是有问题,只是说有疑点,被关注到了,需要解释说明,提交税前扣除凭证相关的资料,包括合同协议、支出依据、付款凭证等,以证实税前扣除凭证的真实性就可以。

如果自查涉及少交税款应尽快补交。

(因为后台需要上传“风险应对结果反馈工作报告”,查补情况要在系统中反馈,所以补税的金额及税单编号都是需要的。)

2.稽查协查

这种情况也是针对受票企业,由于开票方涉及定性虚开发票,导致受票方受到牵连,但通常仅就涉及虚开的那些发票做解释说明,不符合的要调整发生年度的企税清缴。

以前做过一个专题:发票虚开,其中的案例就是稽查协查的。

3.稽查

企业虚假申报、走逃,或者被举报等。

如果被举报,就比较麻烦,因为举报内容往往是有证据的,所以核查面相对比较广,查三到五年也有可能。

4.特定行业、特定业务或类型

比如:留抵退税、核定征收这种特定的任务下发

有人说,抽查是小概率,不会轮到我......

现在数据系统会把案例的特征提炼出来,在系统中找类似线索,轻而易举。

所以,不要抱有侥幸心理。

分清楚查什么,问题在哪里,如何整改,企业应对人员是否专业及其沟通能力非常重要。

- 7389 人看过