最新!2023年度各种减免退税(费)账务处理

近期,有很多朋友咨询:各种减免退税如何做账?今天我们归纳总结了一下,建议收藏~

小规模3%→1%!

如何做账?

根据财政部 税务总局公告2023年第1号规定,2023年1月1日至2023年12月31日,小规模纳税人月销售额10万及以下(季度销售30万及以下),免征增值税。超过标准的,原适用3%征收率的应税项目,减按1%征收。

那小规模纳税人如何做账?

1、小规模纳税人季度未超过30万(月度10万),享受免征优惠,对于免税部分,应转入营业外收入。

举个栗子:

A公司属于小规模纳税人,1月份开具普通发票10万元,税额1000元,款项已收。则:

借:银行存款 101000

贷:主营业务收入 100000

应交税费-应交增值税 1000

借:应交税费-应交增值税 1000

贷:营业外收入 1000

注:小规模纳税人适用征收率5%业务,仍然适用季度30万免税政策。

2、如果小规模纳税人季度超过30万(月度10万),则对于减征部分,无需做账。

举个栗子:

A公司属于小规模纳税人,第一季度开具1%普票发票20万元,税额2000元,开具5%普票20万元,税额1万元。款项均已收到。则:

取得销售收入时:

借:银行存款 412000

贷:主营业务收入 400000

应交税费-应交增值税 12000

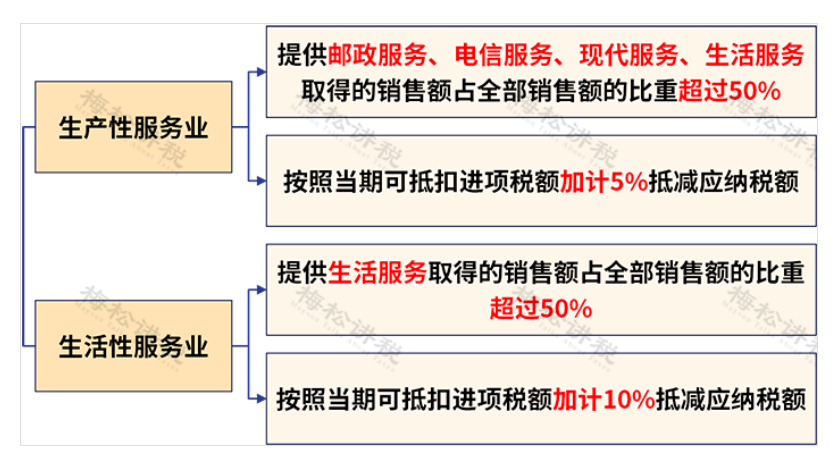

增值税加计递减

如何做账?

那增值税加计递减优惠,如何做账?

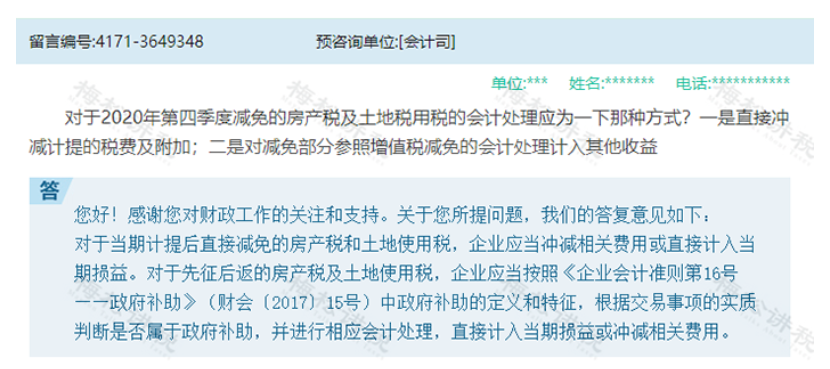

六税两费减免

如何做账?

减免的六税两费用不用计提?用不用把减免的六税两费计入营业外支出或其他收益。像这样:

计提时:

借:税金及附加等

贷:应交税费—应交城建税等

缴纳时:

借:应交税费—应交城建税等

贷:银行存款

营业外收入或其他收益(减免的部分)

其实我觉得完全没有必要计提,对于当期直接减免的六税两费,不用做账务处理。直接按减免后实际缴纳的金额,做账即可。

那对于退回的六税两费,如何做账?

当时是如何记账,原分录冲销即可。

例如:A公司1-3月退回印花税5万元,直接冲减税金及附加。

借:银行存款 50000

贷:税金及附加 50000 (记账软件可以借方红字冲销)

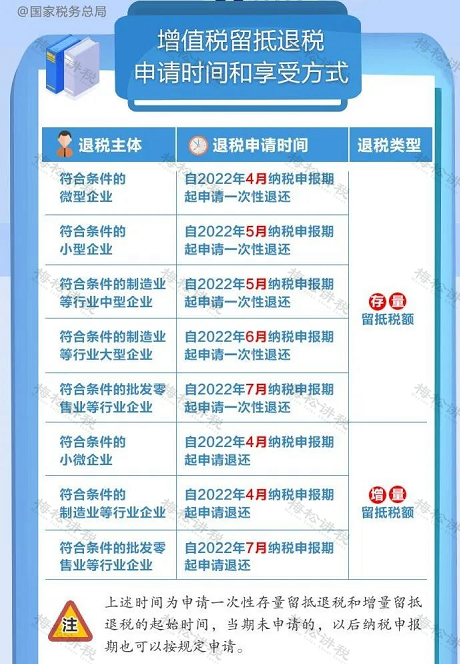

增值税留抵退税

如何做账?

根据财政部 税务总局公告2022年第14号,对留抵税额实行大规模退税!

增值税留抵退税,如何做账?

举个栗子:A公司1月份收到留抵退税5万元,则:

借:银行存款 50000

贷:应交税费—应交增值税(进项税额转出) 50000

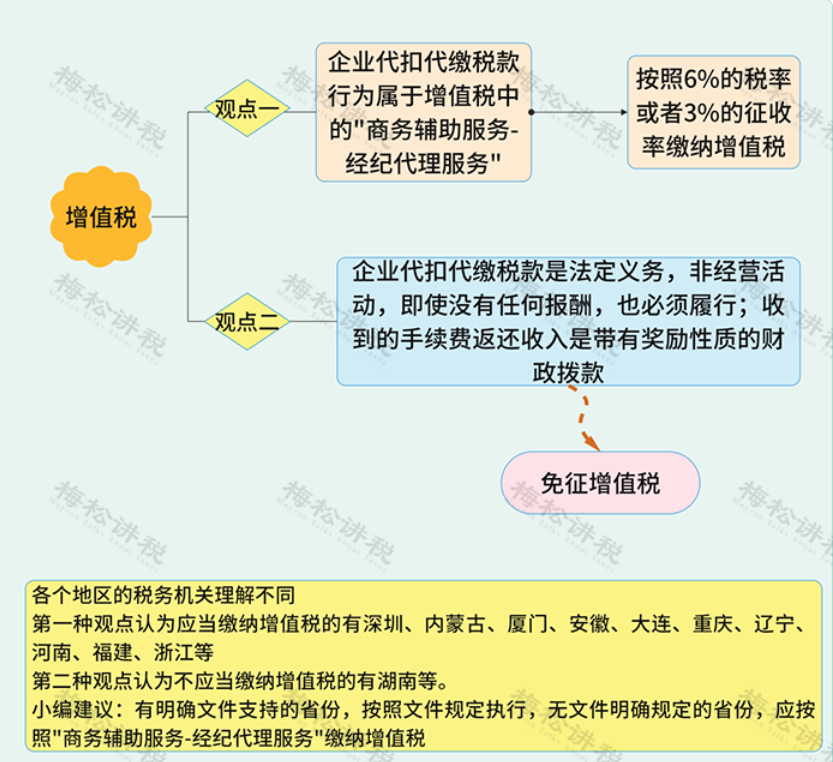

收到个税手续费返还

如何做账?

企业收到手续费属于本单位的收入,应该单独核算,财政部会计司 《关于2018年度一般企业财务报表格式有关问题的解读》中明确,个税手续费返还应该计入报表“其他收益”项目。

举个栗子:A公司为增值税一般纳税人,2023年收到个税手续费返还5万元。则相应的会计分录如下:

(1)收到返还手续费时:

借:银行存款 50000

贷:其他收益 47169.81 (小规模纳税人按照3%征收率)

应交税费-应交增值税(销项税额) 2830.19

(2)支出时根据不同用途做分录,如奖励给财务部办税员10000元:

借:应付职工薪酬 10000

贷:银行存款 10000

用于日常支出的,计入相关费用即可。

当然,对于是否缴纳增值税,存在一定的争议:

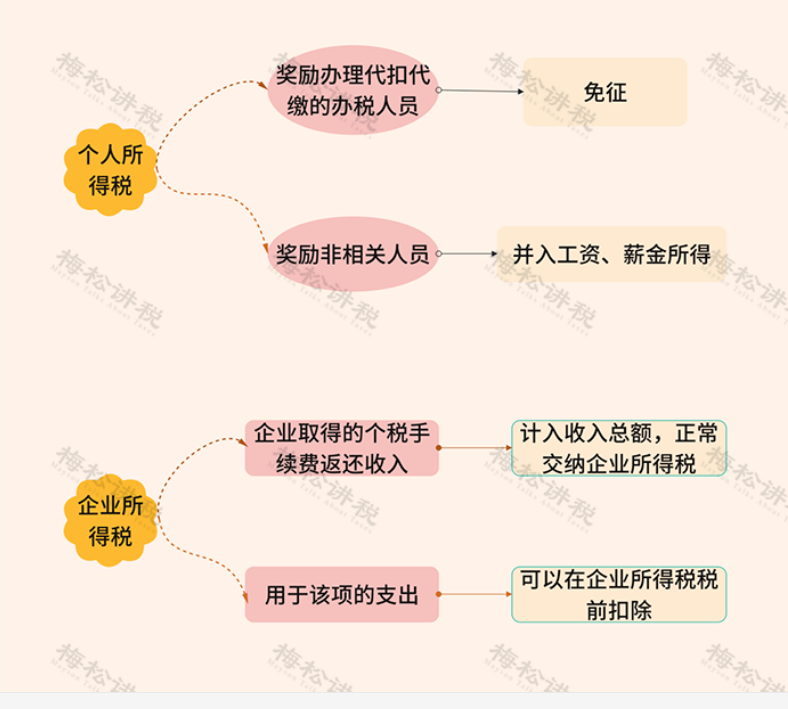

相应的企业所得税和个人所得税处理如下:

工会经费,全额返还

如何做账?

全国总工会办公厅发布最新通知:

小微企业2022年全额返还工会经费支持政策顺延至2022年12月31日。

那收到返还的工会经费,如何做账?

如果企业工会组织单独建立了工会经费核算账户,那么,返还的工会经费应直接进入工会组织的账户,作为工会组织收入进行核算。

如果企业工会组织没有单独建立工会经费核算账户,那么,返还的工会经费应当进入企业银行账户。

收到返还工会经费时:

借:银行存款

贷:其他应付款——工会经费

工会组织支付活动经费时,

借:其他应付款——工会经费

贷:银行存款/库存现金

返还的工会经费是给企业工会组织的,主要用于职工或工会活动,单独核算,属于专款专用,并不是给企业的,所以不能作为企业的收入;也不属于增值税的应税行为,也不需要交增值税。

来源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人

- 11973 人看过