剩余内容,

展开全文

企业2022年会计利润总额为300万元,通过县政府向偏远山区捐赠了自产产品一批,该批产品公允价值(不含税)120万元,成本100万元,企业已将成本和增值税销项税额的金额计入营业外支出,增值税税率为13%。

(2)2022年度公益性捐赠支出超过当年税前扣除限额结转以后年度扣除时,根据扣除限额按照以下会计分录处理。

(3)以后年度扣除2022年度结转可扣除的捐赠额时

捐赠税收支出(申报口径)=120+120×13%=135.6万元;

捐赠账面支出=100+120×13%=115.6万元;

应调增应纳税所得额=135.6-36=99.6万元;

视同销售对应纳税所得额的影响=120-100=20万元;

调增捐赠支出20万元,调减应纳税所得额20万元,捐赠的税收支出为135.6万元,同时需要调增135.6-36=99.6万元。

在不考虑其他纳税调整因素的情况下,2022年应纳企业所得税=(300+20+99.6-20)×25%=99.9万元。企业发生的公益性捐赠支出未在当年税前扣除的部分99.6万元,准予向以后年度结转扣除,但结转年限自捐赠发生年度的次年起计算最长不得超过三年,即可结转2023年,2024年,2025年扣除。

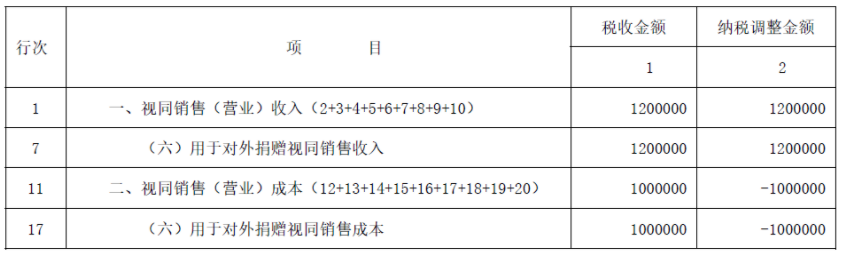

(1)填写A105010《视同销售和房地产开发企业特定业务纳税调整明细表》

(2)填写A105070《捐赠支出及纳税调整明细表》

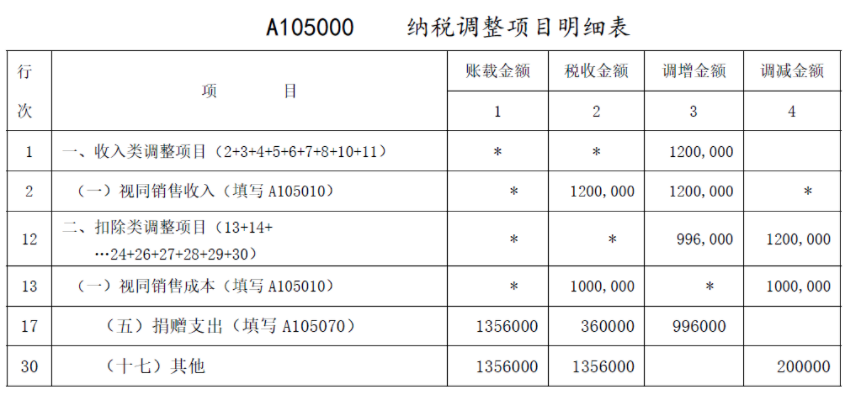

(3)填写《A105000纳税调整项目明细表》,该表30行与视同销售A105010表最终抵消

1.捐赠和视同销售两条线,扣了捐赠支出,还可以扣视同销售成本;

2.视同销售调整:视同销售收入,还要调视同销售成本和“其他”,因此不会产生应纳税所得额。

填报说明:第30行“(十七)其他”:填报其他因会计处理与税收规定有差异需纳税调整的扣除类项目金额,企业将货物、资产、劳务用于捐赠、广告等用途时,进行视同销售纳税调整后,对应支出的会计处理与税收规定有差异需纳税调整的金额填报在本行。若第1列≥第2列,第3列“调增金额”填报第1-2列金额。若第1列<第2列,第4列“调减金额”填报第1-2列金额的绝对值。

素材来源:小陈税务08