剩余内容,展开全文

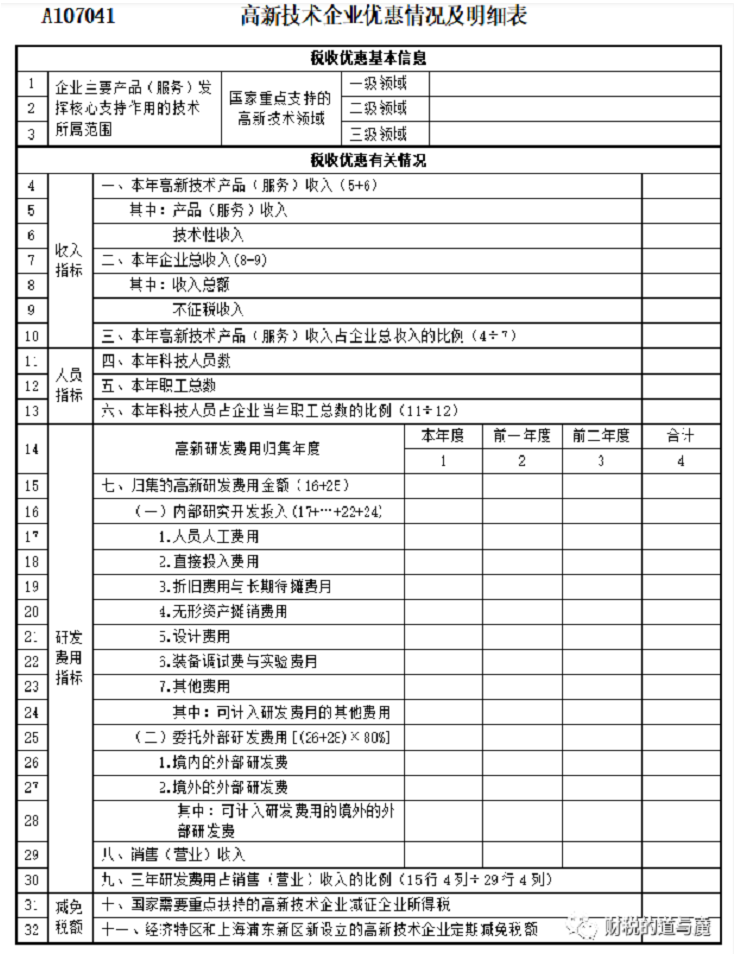

在对某企业进行涉税风险诊断时发现,企业的2022年度高新专项审计报告披露的“与研究开发活动直接相关的其他费用"与所得税汇算申报时“A107041 《高新技术企业优惠情况及明细表》”中的23栏“7.其他费用”相一致。同时查阅有关研发费用辅助账及其汇总表各研发项目汇算计算的研发其他相关费用未超过20%,但存在部分RD项下已超过20%,审计时未作调减研发费用,造成了高新申报可能被退回的风险。国家税务总局公告2021年第28号第三条规定,企业在一个纳税年度内同时开展多项研发活动的,由原来按照每一研发项目分别计算“其他相关费用”限额,改为统一计算全部研发项目“其他相关费用”限额。全部研发项目的其他相关费用限额=全部研发项目的人员人工等五项费用之和×10%/(1-10%)因此,从2021年度后对国家税务总局公告2015年第97号规定的其他相关费用加计口径从单项研发计算限额已调整为全部研发项目汇算计算限额。

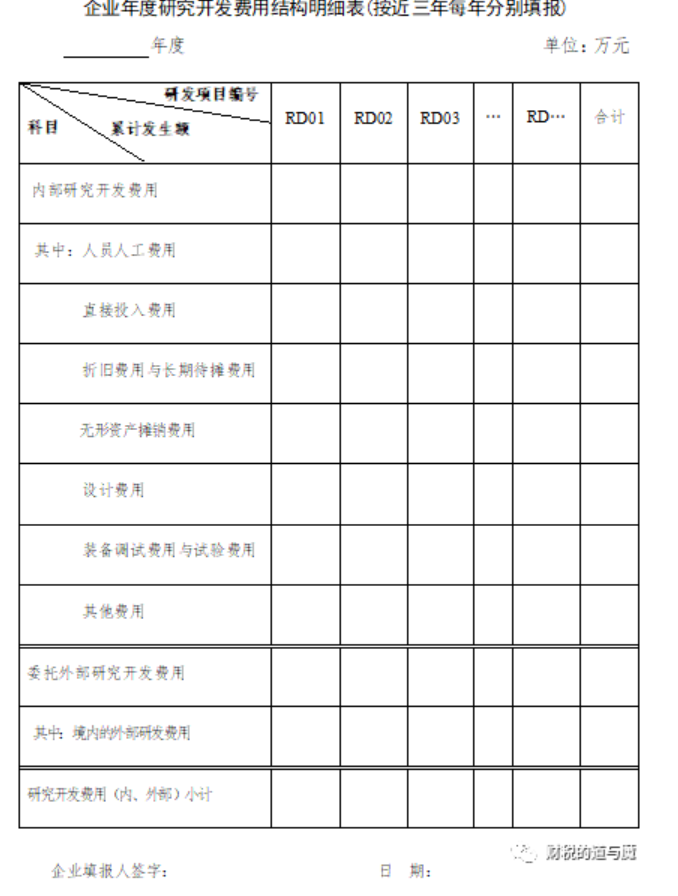

2)A107041《高新技术企业优惠情况及明细表》的口径高企业在年度汇算时须填报A107041《高新技术企业优惠情况及明细表》,其填表说明中如下:“ 22.第24行“可计入研发费用的其他费用”:填报纳税人为研究开发活动所发生的其他费用中不超过研究开发总费用的20%的金额,按第17行至第22行之和×20%÷(1-20%)与第23行的孰小值填报。”由于说明中并无明确是否分项计算限额问题,因此实务中企业及审计人员采取了同加计扣除口径相一致的以项目汇算计算限额。根据《高新技术企业认定管理工作指引》(国科发火〔2016〕195号)第三条第(六)项第4点,“企业的研究开发费用是以单个研发活动为基本单位分别进行测度并加总计算的。企业应对包括直接研究开发活动和可以计入的间接研究开发活动所发生的费用进行归集,并填写附件2《高新技术企业认定申请书》中的“企业年度研究开发费用结构明细表”。企业应按照“企业年度研究开发费用结构明细表”设置高新技术企业认定专用研究开发费用辅助核算账目,提供相关凭证及明细表,并按本《工作指引》要求进行核算。”至此,我们知道了高企口径中的研究开发费用“是以单个研发活动为基本单位分别进行测度并加总计算的”,包括其他相关费用亦应以单个研发活动发生的研究开发费用进行测度。

实务中有部分省注协对此进行了答复,如《浙江省注册会计师协会专业技术委员会专家提示[第3号]--高新技术企业认定专项审计实务答疑》:“八、《工作指引》规定“研究开发费用—其他费用”支出,此项费用一般不得超过研究开发总费用的20%,另有规定的除外。申报企业年度内某单个研发项目“研究开发费用—其他费用”支出数,超过该研发项目研究开发费用的20%,但申报企业年度内所有研发项目“研究开发费用—其他费用”合计数,未超过研究开发总费用的20%,如何处理?答:《工作指引》规定,企业的研究开发费用是以单个研发活动为基本单位分别进行测度并加总计算的。因此,企业单个研发项目“研究开发费用—其他费用”支出,不得超过该研发项目研究开发费用的20%。”加计口径,财税〔2015〕119号中规定:“与研发活动直接相关的其他费用,如技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、分析、评议、论证、鉴定、评审、评估、验收费用,知识产权的申请费、注册费、代理费,差旅费、会议费,职工福利费、补充养老保险费、补充医疗保险费。此项费用总额不得超过可加计扣除研发费用总额的10%。”高企口径,国科火[2016]195号规定:“与研究开发活动直接相关的其他费用,包括技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、论证、评审、鉴定、验收费用,知识产权的申请费、注册费、代理费,会议费、差旅费、通讯费等。此项费用一般不得超过研究开发总费用的20%,另有规定的除外。”研究开发其他相关费用在加计及高企认定口径中的核算范围存在区别。以上除了扣除限额比例不同外,在核算归集范围中亦存在差异,如职工福利费、补充养老保险费、补充医疗保险费在加计口径中作为其他费用限额扣除,而高企口径并无此项;高企口径中有通讯费,但加计口径无此项。企业在实务应严格遵循以上不同口径的要求进行归集研发费用以达到准确核算和年度汇算申报。