【涨知识】非居民个人如何计算个税?需要办理综合所得年度汇算吗?

我们公司最近招收了几位外籍员工,在报税的时候是不是都要按照非居民个人来申报?

并不一定是这样哦~首先我们需要区分什么是居民个人和非居民个人。

居民个人是指在中国境内有住所,或者无住所而一个纳税年度内在中国境内居住累计满一百八十三天的个人。

非居民个人是指在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满一百八十三天的个人。

其次,需要了解居住天数的计算方式:

一个纳税年度内在中国境内累计居住天数,按照个人在中国境内累计停留的天数计算。在中国境内停留的当天满24小时的,计入中国境内居住天数,在中国境内停留的当天不足24小时的,不计入中国境内居住天数。

非居民个人需要进行综合所得年度汇算吗?

非居民个人取得工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得,有扣缴义务人的,由扣缴义务人按月或者按次代扣代缴税款,不办理汇算清缴。

接下来让我们分类来看↓

Part1

工资薪金的计算

非居民个人当月取得工资薪金所得,以当月收入额减去税法规定的减除费用后的余额,为应纳税所得额,适用按月换算后的综合所得税率表计算应纳税额(见本文末)。

一、非居民个人当月工资薪金收入额计算(非高管人员)

非居民个人取得工资薪金所得,除高管人员以外,当月工资薪金收入额分别按照以下两种情形计算:

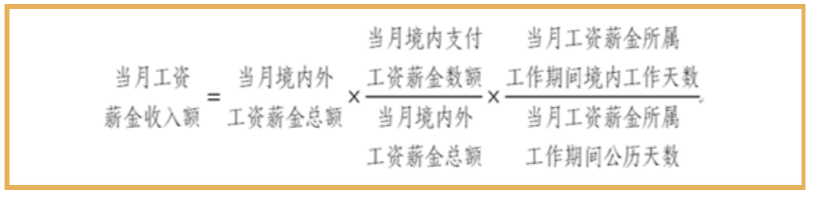

1. 非居民个人境内居住时间累计不超过90天的情形。

在一个纳税年度内,在境内累计居住不超过90天的非居民个人,仅就归属于境内工作期间并由境内雇主支付或者负担的工资薪金所得计算缴纳个人所得税。

当月工资薪金收入额的计算公式如下:

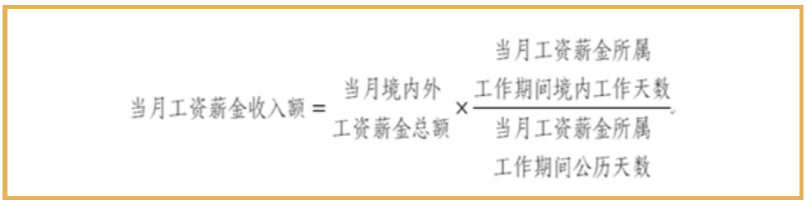

2.非居民个人境内居住时间累计超过90天不满183天的情形。

在一个纳税年度内,在境内累计居住超过90天但不满183天的非居民个人,取得归属于境内工作期间的工资薪金所得,均应当计算缴纳个人所得税;其取得归属于境外工作期间的工资薪金所得,不征收个人所得税。

当月工资薪金收入额的计算公式如下:

二、非居民个人为高管人员当月工资薪金收入额计算

1. 高管人员在境内居住时间累计不超过90天的情形。

在一个纳税年度内,在境内累计居住不超过90天的高管人员,其取得由境内雇主支付或者负担的工资薪金所得应当计算缴纳个人所得税;不是由境内雇主支付或者负担的工资薪金所得,不缴纳个人所得税。当月工资薪金收入额为当月境内支付或者负担的工资薪金收入额。

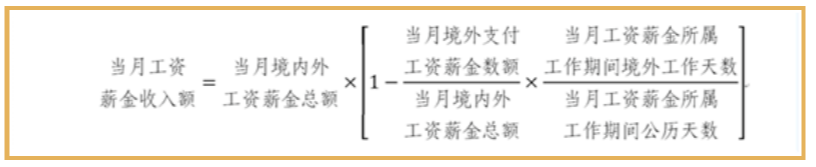

2.高管人员在境内居住时间累计超过90天不满183天的情形。

在一个纳税年度内,在境内居住累计超过90天但不满183天的高管人员,其取得的工资薪金所得,除归属于境外工作期间且不是由境内雇主支付或者负担的部分外,应当计算缴纳个人所得税。

当月工资薪金收入额计算适用公式:

Part2

劳务报酬所得、稿酬所得、

特许权使用费所得的计算

非居民个人取得来源于境内的劳务报酬所得、稿酬所得、特许权使用费所得,以税法规定的每次收入额为应纳税所得额,适用月度税率表计算应纳税额。

计算公式如下:

劳务报酬收入额=劳务报酬收入*(1-20%)

稿酬收入额=稿酬收入*(1-20%)*70%

特许权使用费收入额=特许权使用费收入*(1-20%)

Part3

数月奖金的计算

非居民个人一个月内取得数月奖金,不与当月其他工资薪金合并,按6个月分摊计税,不减除费用,适用月度税率表计算应纳税额,在一个公历年度内,对每一个非居民个人,该计税办法只允许适用一次。

计算公式如下:

当月数月奖金应纳税额=[(数月奖金收入额÷6)×适用税率-速算扣除数]×6

Part4

股权激励的计算

非居民个人一个月内取得股权激励所得,不与当月其他工资薪金合并,按6个月分摊计税(一个公历年度内的股权激励所得应合并计算),不减除费用,适用月度税率表计算应纳税额。

计算公式如下:

当月股权激励所得应纳税额=[(本公历年度内股权激励所得合计额÷6)×适用税率-速算扣除数]×6-本公历年度内股权激励所得已纳税额

附

个人所得税税率表(非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费适用)

级数 | 全月应纳税所得额 | 税率 | 速算扣除数 |

1 | 不超过3000元的 | 3% | 0 |

2 | 超过 3000元 至12000 元的部分 | 10% | 210 |

3 | 超过 12000元 至25000 元的部分 | 20% | 1410 |

4 | 超过25000元至35000元的部分 | 25% | 2660 |

5 | 超过35000元至55000元的部分 | 30% | 4410 |

6 | 超过55000元至80000元的部分 | 35% | 7160 |

7 | 超过80000元的部分 | 45% | 15160 |

温馨提示

无住所个人预先判定为非居民个人,因延长居住天数达到居民个人条件的,一个纳税年度内税款扣缴方法保持不变,年度终了后按照居民个人有关规定办理汇算清缴,但该个人在当年离境且预计年度内不再入境的,可以选择在离境之前办理汇算清缴。

素材来源:上海税务

- 10829 人看过