发票的这个变化影响很大......

【原有发票】

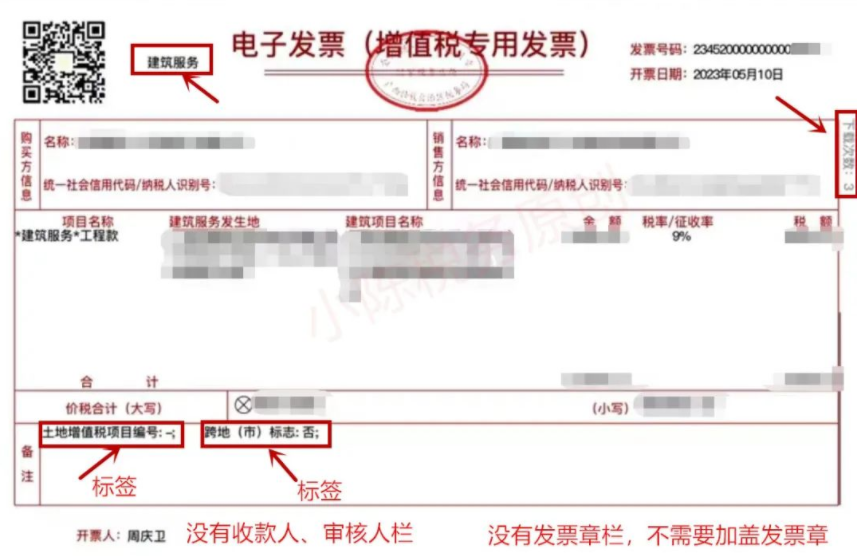

原有发票的备注栏只可人工肉眼识别,机器无法自动读取、 自动识别、自动采集,税务部门无法进行有效分析和监管。

如:提供建筑服务,纳税人自行开具增值税发票时,应在发票的备注栏注明建筑服务发生地县(市、区)名称及项目名称。

【数电发票】

将纳税人原填写在备注栏的非结构化信息转化为可读取、 可采集的特定要素信息;

【异地提供建筑服务涉及税费】

1.增值税

国家税务总局关于发布《纳税人跨县(市、区)提供建筑服务增值税征收管理暂行办法》的公告(国家税务总局公告2016年第17号)规定,纳税人跨县(市、区)提供建筑服务,按照以下规定预缴税款:

(一)一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。

(二)一般纳税人跨县(市、区)提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款。

(三)小规模纳税人跨县(市、区)提供建筑服务,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款。

2.附加税

《财政部国家税务总局关于纳税人异地预缴增值税有关城市维护建设税和教育费附加政策问题的通知》(财税〔2016〕74号)规定,纳税人跨地区提供建筑服务的,应在建筑服务发生地预缴增值税时,以预缴增值税税额为计税依据,并按预缴增值税所在地的城市维护建设税适用税率和教育费附加征收率就地计算缴纳城市维护建设税和教育费附加。

3.企业所得税

《国家税务总局关于跨地区经营建筑企业所得税征收管理问题的通知》(国税函〔2010〕156号)第三条规定,建筑企业总机构直接管理的跨地区设立的项目部(包括与项目部性质相同的工程指挥部、合同段等),应按项目实际经营收入的0.2%按月或按季由总机构向项目所在地预分企业所得税,并由项目部向所在地主管税务机关预缴。

建筑企业总机构应按照有关规定办理企业所得税年度汇算清缴,各分支机构和项目部不进行汇算清缴。总机构年终汇算清缴后应纳所得税额小于已预缴的税款时,由总机构主管税务机关办理退税或抵扣以后年度的应缴企业所得税。

建筑企业总机构纳税人到异地经营按照规范预缴了企业所得税的,其在企业所得税季度预缴和年度汇算清缴申报时,都会自动带出从经营地主管税务机关获取的本期已预缴企业所得税税款数据,纳税人无需手动填写申报。

4.环境保护税

《中华人民共和国环境保护税法》第十七条规定,纳税人应当向应税污染物排放地的税务机关申报缴纳环境保护税。

纳税人跨地区提供建筑服务的,应当向建筑服务发生地的税务机关申报缴纳环境保护税。

5.印花税

《中华人民共和国印花税法》第十三条规定,纳税人为单位的,应当向其机构所在地的主管税务机关申报缴纳印花税;纳税人为个人的,应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

纳税人跨地区提供建筑服务的,签订建筑施工合同,应当向签订合同的单位的主管税务机关申报缴纳印花税。

来源:小陈税务08

- 6975 人看过