剩余内容,

展开全文

之前小编在制造企业上班,公司会给生产工人发放工作服,也就是劳动保护服装。

这种我们在处理时候没有任何争议,劳动保护用品,这种衣服本身就有耐磨,耐油污等功能,也是专门统一定制的发放给车间人员工作穿着的,所以在会计核算上计入劳动保护费没有问题。

劳动保护费是指确因工作需要为雇员配备或提供工作服、手套、安全保护用品等所发生支出。劳动保护费(劳保费)的范围包括:工作服、手套、洗衣粉等劳保用品,解毒剂等安全保护用品,清凉饮料等防暑降温用品,以及按照原劳动部等部门规定的范围对接触有毒物质、矽尘作业、放射线作业和潜水、沉箱作业、高温作业等5类工种所享受的由劳动保护费开支的保健食品待遇。

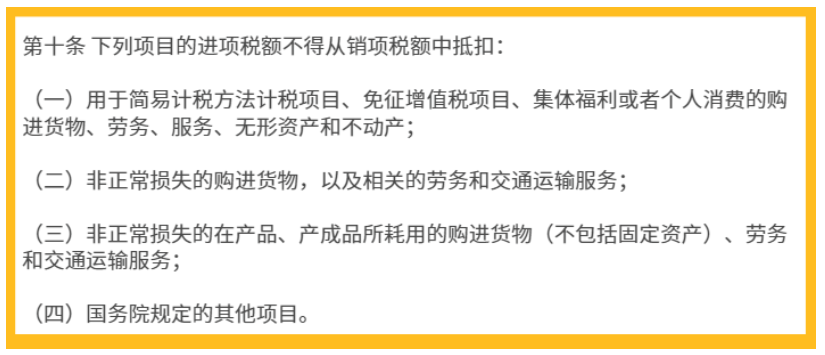

增值税上,由于其不属于不得抵扣的范围,所以取得增值税专用发票后我们可以抵扣进项税。

企业所得税上,该费用属于和生产经营相关的合理费用,有合法的税前扣除凭证我们也是全额扣除的。

《企业所得税法》第八条:企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

后面公司觉得工人有劳动保护服,作为行政办公人员,对外统一的工作面貌和形象也是尤为重要,这也是企业文化的一部分,所以又决定专门为行政管理人员定制一套工作服。

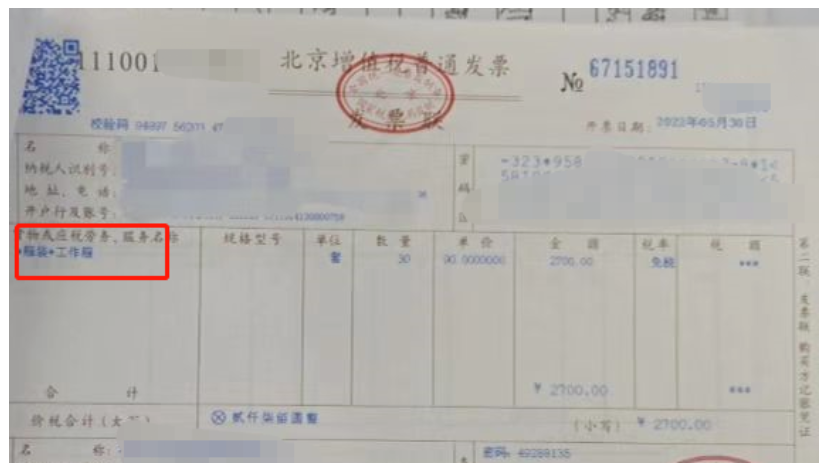

这种衣服一发放就惹了点麻烦,它不像车间工人的服装,特殊的材质,特殊的样式,大家一看就是干活穿的衣服,而这种工作服和我们平时在商城买的普通衬衣,休闲西裤材质无差异,说白了也就是你这身工作服都完全可以当成你日常生活着装。

而且在那个时候,很多公司外部的人见到公司员工都会说笑,你看你们公司福利待遇好好,还给你们发衣服。。。所以,这种工作服一发放,很多人理念中就觉得这是集体福利。这当然也包括税务局的部分管理人员。

这个也就导致后面税务局在一次检查时候把这个问题列了出来,检查人员就说这部分性质是集体福利,抵扣的进项税需要转出,补缴增值税,同时呢不得全额扣除,按照福利费标准扣除,补缴企业所得税。

当时这个问题还是和税局沟通了很久,关键核心点就是要给对方说清楚这个并不是福利,而是我们日常工作的必须。

我还记得当时主要是从工作服的用途来解释的,从福利费的定义上来解释的。

增值税上并没有集体福利的一个定义, 财企[2009]242号说了,职工福利是企业对职工劳动补偿的辅助形式,企业应当参照历史一般水平合理控制职工福利费在职工总收入的比重。在核算上福利费强调的是对职工劳动补偿的一种形式,我公司提供工作服并非给职工的劳动补偿,而是工作必须,这个和上班需要配置电脑、办公桌一个道理。

工作服是统一定制,并非发钱发卡自行购买,每件工作服的左胸口都有公司logo。

有标识代表工作服属于公司发放,穿着就代表公司形象,当时我们人事部门也有制定相应的规定,工作服如果损毁需要交回旧衣服(工作服不属于个人财产),不到更换期损毁还需要自行补钱更换。

所有,这些种种的管理措施都意味着,我们发放的工作服不是员工私人财产,员工无权私自处理工作服,工作服仅仅是员工日常工作的必须,工作服发放目的绝对不是福利。

当然,税务局心里也明白,毕竟他们也有工作服,他们的工作服也不是福利,也是上班必须穿的,谁还拿回家逛街买菜都穿着呢,只不过呢他们就是怕企业以这种方式变相发福利,比如你本身上班也没要求大家穿工作服,衣服也没啥特殊标记代表企业形象,就是和我们老百姓买的衣服一样,那这种就必然有福利性质嫌疑(比如有些效益好的企业会在重大会议、活动时候给员工发一些服装)。

最后当然通过不断的沟通解释,这条最终就pass了。

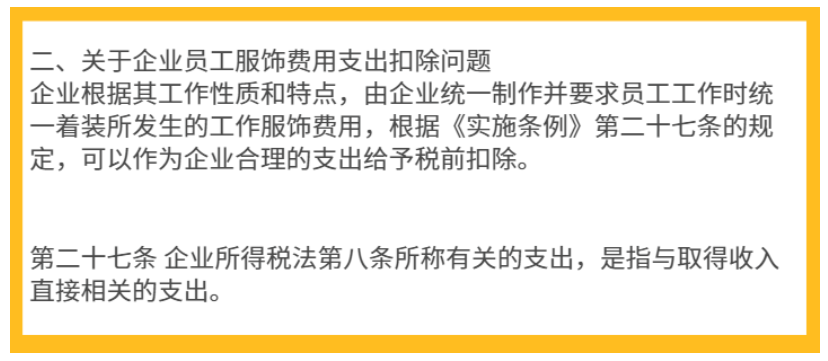

再后来,我估摸这这种情况估计在税企间争议也挺大(很多企业估计也有类似情况),税务总局也出台了一个关于工作服税前扣除的口径文件。

国家税务总局关于企业所得税若干问题的公告,国家税务总局公告2011年第34号。

这个公告其实就解决了这种争议,但是我们依旧要注意这里的要求,那就是统一着装,统一制作。

当然现在关于工作服能不能抵扣、是否是福利费的问题还会出现在读者的问题中,但是就这个问题,小编觉得大家还是要从实质上多分析,我们面临的税务检查人员完全可能提出异议,毕竟他们并不是完全了解企业情况,当面临这种争议时候还是需要沟通解释,甚至亲自请他们到企业走走看看,看看职工是否统一着装,我们是不是发了衣服员工就拿回家上班也不穿了,当然在业务发生之前提前做好筹划,包括制度上的,流程上的规范也是必要的。

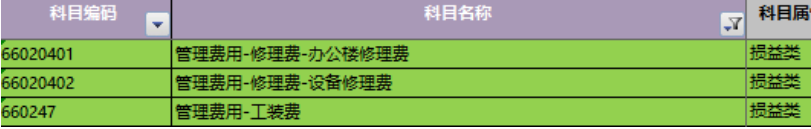

那最后一个问题,既然工作服不是劳动保护费,也不是福利费,那会计怎么入账呢?

对于入账嘛,自然不能计入福利费,也不能计入劳动保护费,属于生产经营相关的费用,可以根据性质计入办公费,像我们之前企业,还专门增加了一个费用明细,管理费用-工装费来单独记账。

来源:二哥税税念