剩余内容,展开全文

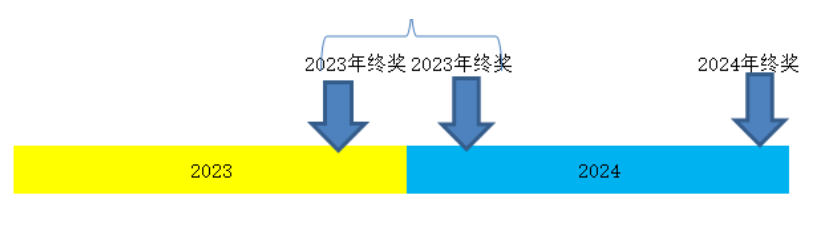

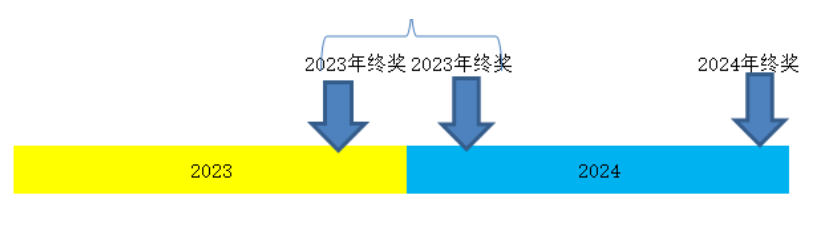

有个读者留言给二哥说他们单位2023年的年终奖2023年12月发一次,而春节前,也就是2024年2月之前还要发一次。她问我2024年2月这个年终奖算哪一年的?可以按一次性年终奖申报吗?我说当然可以,符合一次性年终奖定义你就可以按年终奖申报的,至于算哪一年,2024年2月发放的,自然是算2024年的,申报的所属期是2024年2月份,员工在个人所得税App查询这笔年终奖,也是2024年的。听到我这样说,这个朋友就有点着急了,她说,二哥不行啊,我们2024年12月还要发一次年终奖,如果这次发的算2024年,那么一个人一年只能申报一次年终奖,那2024年底的就没办法申报了。我说,是这样的,如果你2024年12月还要发一次年终奖,那这次年终奖你就只能并入到当月工资,按工资薪金(非一次性年终奖)的方式申报了。那这样就有点亏哦,我们几个高管平时的收入本身就很高,两次发的年终奖都按年终奖申报显然是对他们更划算的,如果有一次不能,他们相当于要多交税。我说,那还不简单啊,筹划你就从源头做起啊,你就不要分两次发不就行了,你何必年底发一次,春节前再发一次呢,时间也相差不远,一个月发了不就得了,这样就可以一起一次按年终奖申报了。这个朋友无奈的说道,能不能我还是分开发,但是我申报的时候合并到一起报税呢?

也就是我12月发的时候把次年春节前发的一起按年终奖申报了,反正都是年终奖嘛,什么时候都是年终奖,我加在一起在一个月申报行不行?感觉好像可以是吧,申报系统也是可以操作的,无非就是次年2月发的时候不申报,12月所属期时候按一次性年终奖把数据加一起申报,操作无障碍。根据《中华人民共和国个人所得税法实施条例》(国令第707号)规定,第六条 个人所得税法规定的各项个人所得的范围:(一)工资、薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。……第二十四条 扣缴义务人向个人支付应税款项时,应当依照个人所得税法规定预扣或者代扣税款,按时缴库,并专项记载备查。前款所称支付,包括现金支付、汇拨支付、转账支付和以有价证券、实物以及其他形式的支付。这个读者这个想法实操虽然可以操作,但是理论上不符合税法相关规定,当然,说实话,实际工作中,其实如果员工没有异议,没说你提前报税(有个税信息但是没实际上收到奖金),这种操作还是很普遍存在的。其实还是二哥说的,你要做税务筹划,都还是要从源头开始筹划,就这个案例来说,你就改变发放方式就行了,你考核归考核,你改变不了就不改变,但是你发放时间可以改变啊,比如你把12月发放的一部分稍微推迟一下,并入到2月发放的一起发不就行了嘛(为了节约点税,大家员工也应该没什么意见),这样就完全合法合规,也不会有任何潜在的风险。当然,如果你说连这个都做不到,那我也没办法,你什么都不想干,就只想会计改几个数据就把税筹划了,那怎么可能嘛。很多人认为税务筹划就是财务的事情,财务搞几张发票,申报表动几个数据就筹划了,你这不叫筹划,叫做假。就像很简单这个年终奖这个事情,你要无风险的改变最终结果,最把稳的自然是从发放方式,年终奖考核方式上下手,从头规划,财务税务始终是业务的反映,筹划是由内而外的,而不是照猫画虎,再说了,要节约税,不麻烦点,那么轻松就搞定且无风险,哪有这么好的事情嘛。

素材来源:二哥税税念

分享

链接复制成功

链接复制成功