加计抵减政策截止,之前的余额怎么做账?

加计抵减如何做账?

其实小编一直都是倡导简单化处理就行了。

#计提时候不需要做账#

也就是增值税申报按可以加计的进项税相应比例计算加计抵减金额时候不需要做账务处理。

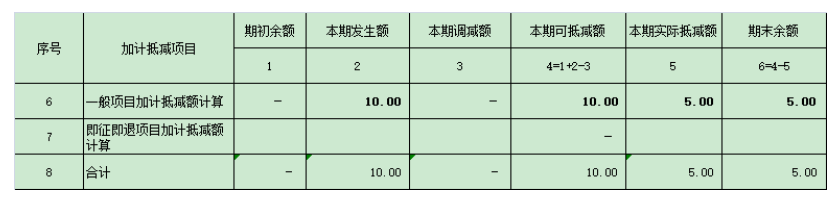

直接在增值税一般纳税人申报表附表4记录计提数。

比如当月进项税100,按10%加计,应该计提10的加计抵减数,那么直接在附表是填写10即可。

#实际抵减时候这部分再做账#,计入其他收益,同时增值税一般纳税人申报表附表4记录抵减数和期末未使用数。

借:应交税费-未交增值税

贷:其他收益

比如当月实际抵减了5的加计抵减数,剩余抵减数位5。

借:应交税费-未交增值税 5

贷:其他收益 5

那么现在加计抵减政策截止了,按政策剩余的抵减数不能用了,申报表上不允许你填实际抵减金额了,账务上也不需要做任何处理,你始终是以实际抵减的计入了其他收益,没抵减的你也没做过账。

#复杂做法#

那为什么有读者说怎么处理账务上多计提的呢?

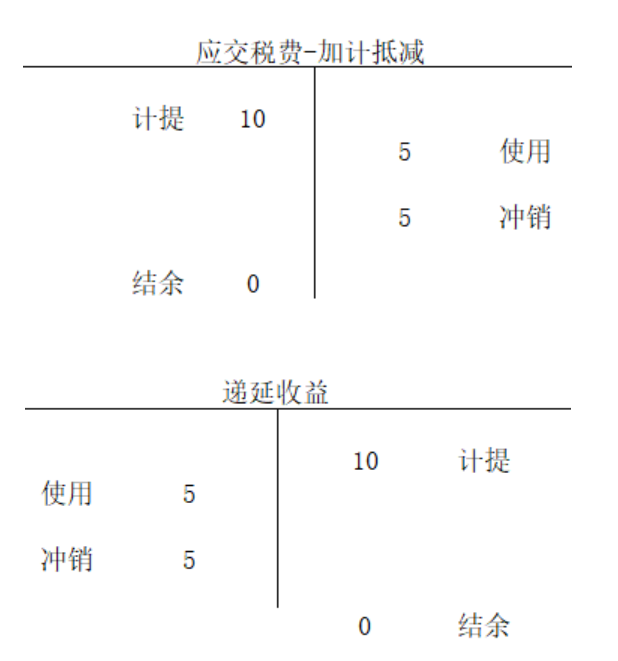

那是因为有一部分朋友为了在账务上体现加计抵减的计提,抵减过程,在每个月计提时候就进行了账务处理。

比如当月进项税100,按10%加计,应该计提10的加计抵减数。

账务上就做了一个

借:应交税费-加计抵减 10

贷:递延收益 10

实际上也不影响当期损益,因为还没实际抵减,只是在账上体现了,同时增值税申报表附表4也填写计提数10,这样申报表和账务就有个对应。

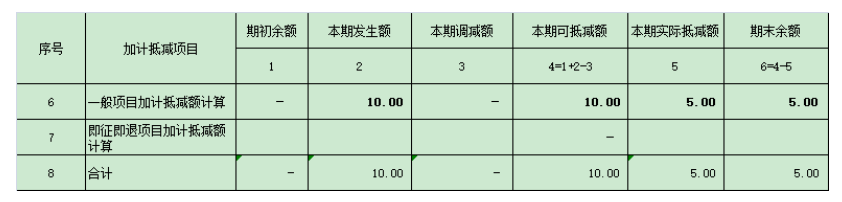

那么实际抵减时候,比如当月用了5。

在把递延收益转到其他收益。

借:应交税费-未交增值税 5

贷:应交税费-加计抵减 5

同时

借:递延收益 5

贷:其他收益 5

增值税申报表也在实际抵减栏次填写一个5,期末结余5,和应交税费-加计抵减期末余额也对上。

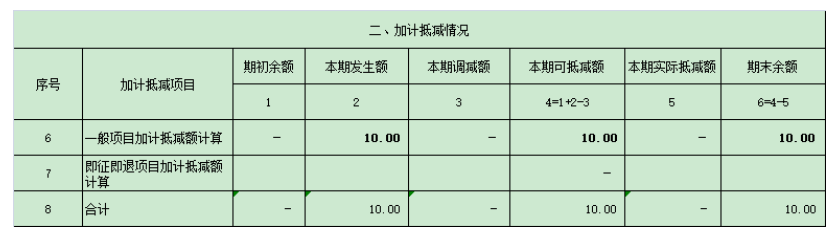

那么如果你是这样做账,现在加计抵减政策结束了,你直接把剩余计提数冲销了就是了。

借:递延收益 5

贷:应交税费-加计抵减 5

来源:二哥税税念

- 707 人看过