剩余内容,

展开全文

01#

关于印花税计税依据含不含税这个问题,以前暂行条例和相关文件都是没有明确规定的,但是有一些税务局的答疑口径对此有过规范。

意思就是,按照印花税条例规定,依据合同所载金额确定计税依据。合同中所载金额和增值税分开注明的,按不含增值税的合同金额确定计税依据,未分开注明的,以合同所载金额为计税依据。

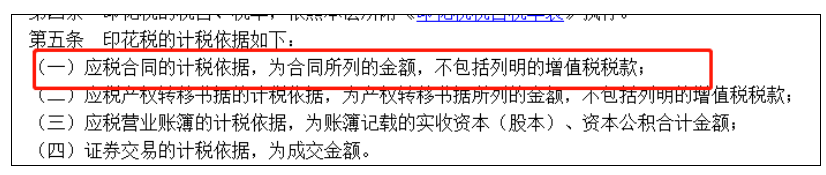

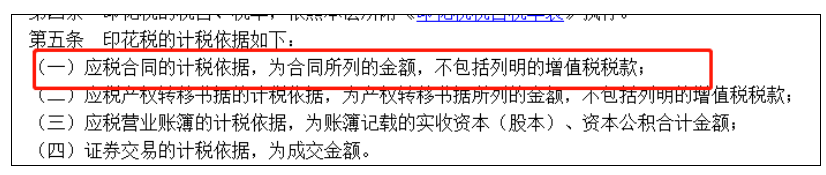

而从2022年7月1日开始实施的印花税法有明确规定的。

但是就是光看这个规定还是让很多纳税人不知道怎么签合同才能省税。

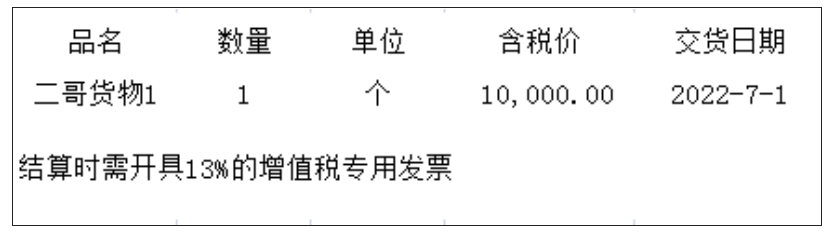

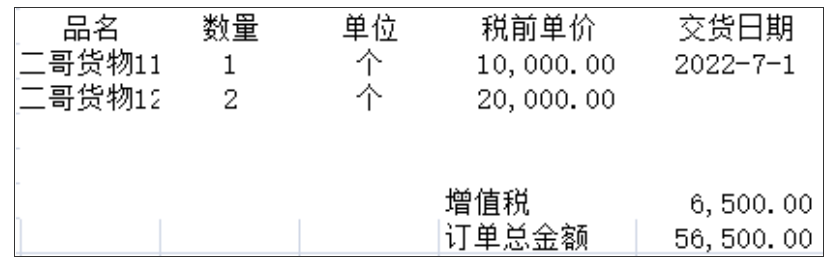

常见合同价款条款的方式如下:

1、直接注明一个含税总价,并约定开具多少税率的发票。

2、注明不含税金额,但是并未单独注明增值税,条款另外注明以实际纳税义务时间的税率开票计税结算,这种合同价格条款能很好的应对税率变化的情况,当税率有变化的时候,不用因为合同约定的含税价格而扯皮。

以上三种常见的合同签订方式,按目前税务局的相关口径解释其实只有第三种可以按不含税金额计算印花税,其他两种都不满足。

[主持人]:合同中写明增值税的,也要做基数算印花税吗? [2022-07-22 09:54:12]

[嘉宾]:《印花税法》第五条明确规定了应税合同和应税产权转移书据的计税依据,为合同及产权转移书据所列的金额,不包括列明的增值税税款。但如果未单独列明增值税,或仅约定了增值税税率的,需按应税合同和产权转移书据所载全额计算缴纳印花税。[2022-07-22 09:55:17]

但是有朋友给二哥反馈,他们公司这样签订的合同,但是每次开票的时候都有个尴尬的事情发生。

那就是当把合同清单录入开票系统后,系统里面每行清单会根据税率自动算一个增值税额,然后发票的汇总增值税税额是各行明细的简单相加汇总。

关键是这个最后的简单相加汇总的税额就和合同上的增值税额有尾差。

为什么有尾差呢?因为他们的合同是按照合同总的不含税金额直接乘以税率算的,发票是按合同每个项的清单先算各自增值税额再简单相加得到的。

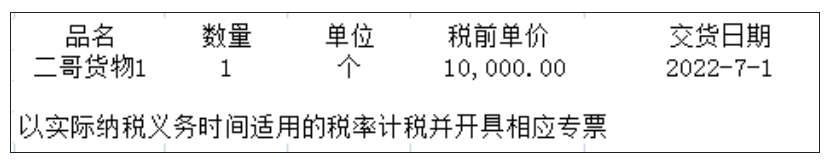

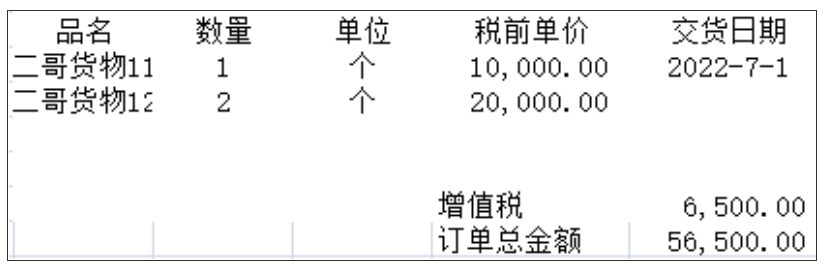

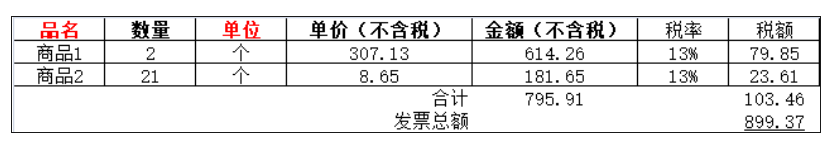

签订的时候合同清单,按照不含税合计金额乘以税率算的合同增值税,如下:

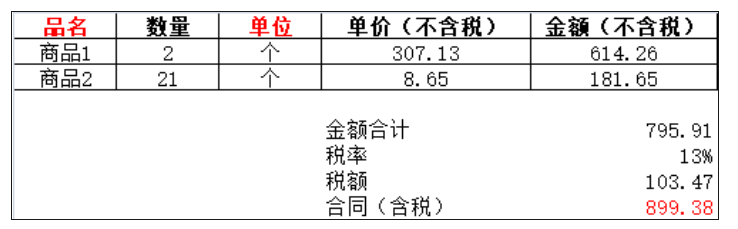

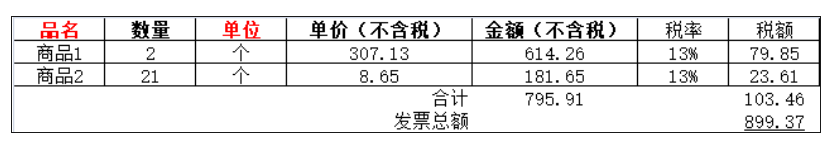

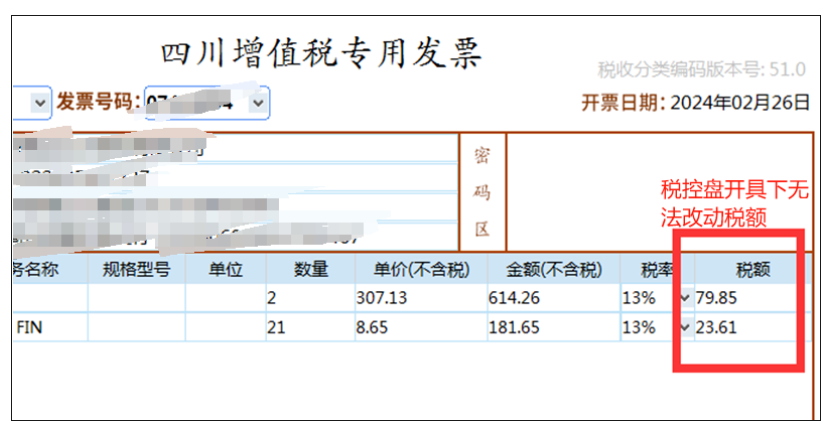

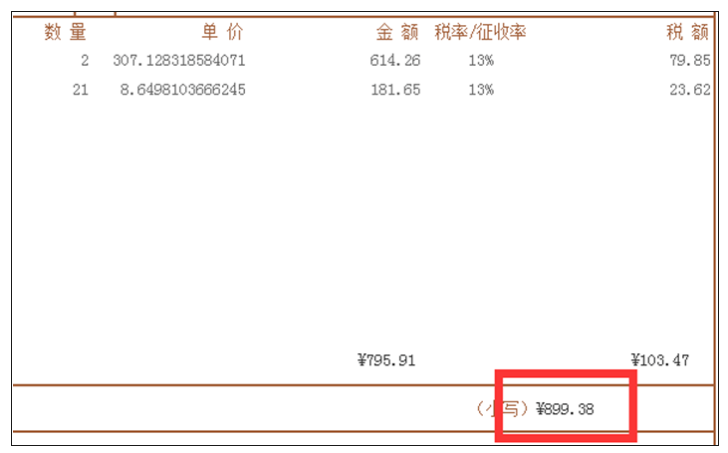

但是实际在开具发票时候,按明细开具,每条明细会单独先计算增值税额。

算出来发票的税额就是103.46,而合同是103.47,有一个一分钱的尾差。

虽然说金额不大,但是发票就和合同总价有差异了,这个也让做财务的很烦恼。

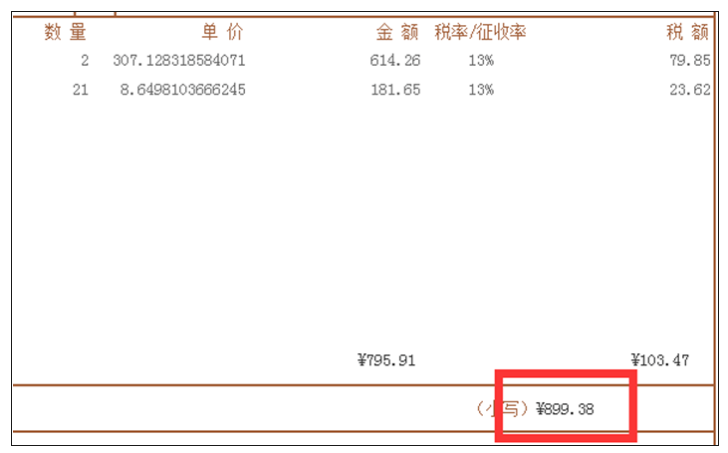

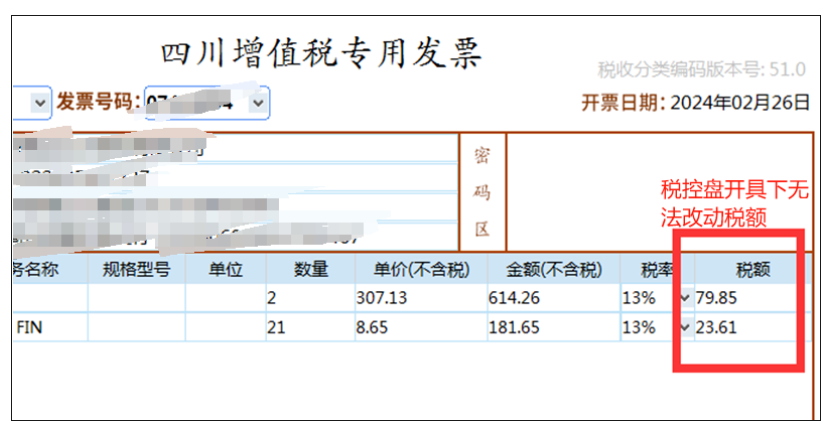

我们在开具数电发票的时候,如果出现这种尾差,直接在开票时候选择一行数据直接硬改税额(在不含税状态下可以操作)。

如上图:比如开票时候直接在第二行更改税额23.61为23.62。

从这个操作可行性上可以看出,数电发票开具下,这种金额不大的尾差调整,系统是容差的,没有问题,可以直接改动,不会出错。

不知道大家有没有遇到类似的情况,你们一般是如何操作的?