收入为0,招待费还能不能税前扣除吗?

业务招待费按实际发生额60%和当年销售(营业)收入5‰孰低的原则,公司没有收入,因此业务招待费全额纳税调增。

但是对于筹办期的企业来说,本身处于筹办期,也会发生业务招待费,如果不给与扣除,那也不合理,所以,筹办期招待费不受收入比例的限制,按发生的60%直接可以扣除。

具体怎么处理呢?

二哥给大家详细梳理一下。

每个公司都有筹建期,特别是一些制造型企业,筹建期可能还非常长,因为制造企业有生产基地,从土地平整到厂房建设,设备安装,这是有周期的。

不过说实话,对于基建狂魔,只要资金和政策到位,这个筹建期都给会给你压的死死的, 当年动工,当年投产的不在少数,据我了解,之前特斯拉上海工厂从开始到投产时间也就一年左右,这个效率相当恐怖。

在上海自贸区临港新片区,特斯拉超级工厂一期项目在这里实现了两个“三个当年”。该项目在2018年当年签约、当年取得土地、当年获取施工许可证,同时,2019年又实现当年开工、当年投产、当年交付。

2014年,特斯拉开始在美国内华达州里诺郊外建设用于生产电池的超级工厂,到2018年才生产了35 GWh的动力电池。2019年11月,特斯拉宣布计划将在柏林建造第四工厂,最早也要到2021年才开始投产。

筹建期是指企业被批准筹建之日起至开始生产、经营(包括试生产、试营业)之日的期间,一般来说,对于工业企业,我们判断是否结束筹建期的时间就是建设完毕,购入原材料,可以进行正常生产,即筹建期结束。

当然,今天二哥更重要的是学习和分享一下筹建期的税会处理相关的问题。

据我了解,很多同行对这块业务的理解都有点绕,刚好我们一起来理一理。

说实话,说起这个筹建期的处理,我第一时间就想到税法上关于筹建期开办费的一个处理规定(学税的人思维很奇怪 ,什么事情都先想税收规定,而不是先想如何做账?),我相信很多朋友在网上一查询开办费,查询到最多的也是这个规定。

【国税函〔2009〕98号】 国家税务总局关于企业所得税若干税务事项衔接问题的通知第九条规定,新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

这里的新税法,当然是指2008年开始执行的新企业所得税法,新税法规定可以在开始经营当年一次性扣除,也可以税法中关于长期待摊的方式处理。说白了税法的规定就是不管你会计上怎么核算,税法上的意思就是可以允许你一次性扣除,也可以把开办费当做资产项(长期待摊费用),分期摊销(类似固定资产、无形资产摊销这种)。

注:其实这里就有筹划的点了,一个企业初期一般没什么盈利,甚至是亏损,如果一次性扣除,税务亏损增大并无什么意思,而亏损有弥补年限,所以可能因此浪费这个扣除项。

看到这个规定,大家就纳闷了,税法中规定是税务的处理方式,会计核算呢?会计核算和税务规定一样吗?一次性扣除就计入费用科目?分期摊销就计入长期待摊费用??

其实不然,会计核算还是单独一条线,不同的会计准则都有不同的处理方式了,和选择什么样扣除方式无关。

在《企业会计制度》中,将开办费列入“长期待摊费用”科目中,于开始生产经营的当月一次性转入管理费用——开办费;

而在《企业会计准则》《小企业会计准则》中,则将开办费列入“管理费用”科目中,不再作为“长期待摊费用”或“递延资产”,直接将其费用化,统一在“管理费用”会计科目核算。

所以对于企业会计准则和小企业会计准则来说,我们筹建期发生了费用,那就是

借:管理费用-开办费-工资、办公费等等

贷:银行存款

如果是企业会计制度,那就是

借:长期待摊费用

贷:银行存款

我们这里以会计准则为例继续深入看看申报的问题,筹建期是没有收入的,都是费用发生,如果当年筹建未结束,汇算清缴做不做?怎么做?

【国税发〔2009〕79号】 国家税务总局关于印发《企业所得税汇算清缴管理办法》的通知第三条 凡在纳税年度内从事生产、经营(包括试生产、试经营),或在纳税年度中间终止经营活动的纳税人,无论是否在减税、免税期间,也无论盈利或亏损,均应按照企业所得税法及其实施条例和本办法的有关规定进行企业所得税汇算清缴。

其实实践中,你公司一注册,税务信息一登记,就给你核了企业所得税了,你这系统就有申报税种了,当然也包括企业所得税,所以企业所得税汇算申报实际上你还是要做。

二哥税税念公司2023年1月开始筹建,2023年12月底尚未完成筹建,2023年发生办公费、筹建人员工资等费用100万。

借:管理费用-开办费-工资、办公室等项目 100万

贷:银行存款 100万

2023年底利润表如下:

2024年我要汇算清缴了,啥都么有,就一个费用。A104000把开办费填其他。

实际工作中肯定有朋友这样申报的,最后申报完成后就形成所得税亏损了,所得税亏损弥补5年,筹建期来个3年,经营期前两年一般很难盈利,又亏损,那么这些费用是不是就白白浪费了?

所以说,申报表肯定别这样来做,划不来。

【国税函〔2010〕79号】 国家税务总局关于贯彻落实企业所得税法若干税收问题的通知规定企业筹办期间不计算为亏损年度问题:企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,应按照【国税函〔2009〕98号】 国家税务总局关于企业所得税若干税务事项衔接问题的通知第九条规定执行。

也就是说政策上是规定你筹建期不计算当期亏损的,那么这块我就在所得税申报表上不体现为当期亏损,在申报的情况下如何体现?

那自然是纳税调整来搞定。

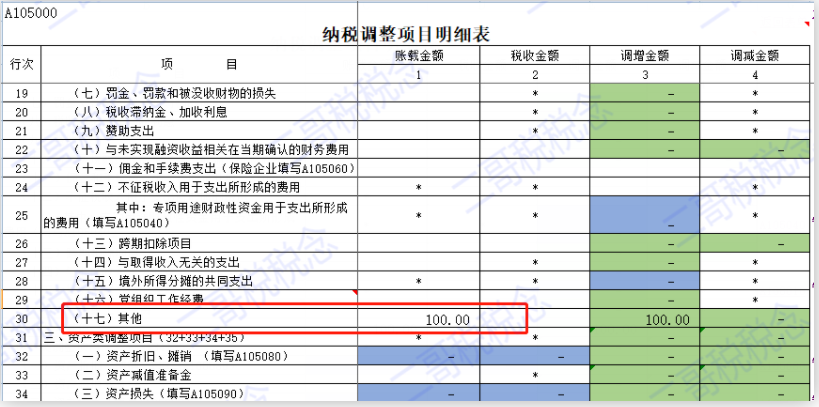

100万开办费,做个纳税调整吧。

调增后,我们当年汇算就没有亏损了。

这块什么时候来扣?

税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

所以,我们实际操作中在开始经营年度选择扣除,然后调减回来就行了。

比如,二哥税税念公司2024年1月就开始生产了,假设当年收入1000万,成本600万,期间费用100万,利润总额300万。

那么利润表还是如下所示

那么我们2024年汇算清缴如何填表?假如我们选择开办费在经营当期一次性扣除,那么我们就把前面100万在当期一次性调整回来。

如果没有其他调整事项,那么主表就是这样了。

经营当期利润总额本身300万,前期开办费在当期一次性扣除,调减100万,是不是就是应了政策。

企业自开始生产经营的年度,为开始计算企业损益的年度。新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

好了,其实大概思路就是如上分析,如果你要选择分期扣除(不低于3年进行摊销),那么也很简单,就是按期算一个纳税调整数,然后慢慢调整回来而已。

那么我们再来看看大家经常疑惑的筹建期业务招待费如何处理的问题。

【国家税务总局公告2012年第15号】 国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告规定,企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除。

60%计入也就是没有营业收入的比例问题,反正发生了就按60%扣除,剩下40%不得扣除的意思。

那么我们还是来举例更明白。

二哥税税念公司2023年1月开始筹建,2023年12月底尚未完成筹建,2023年发生办公费、筹建人员工资等费用100万,其中有10万是业务招待费。

借:管理费用-开办费-工资、办公室等项目 90万

借:管理费用-开办费-业务招待费 10万

贷:银行存款 100万

2023年汇算填法没啥变化,

调增后,我们当年汇算就没有亏损了。

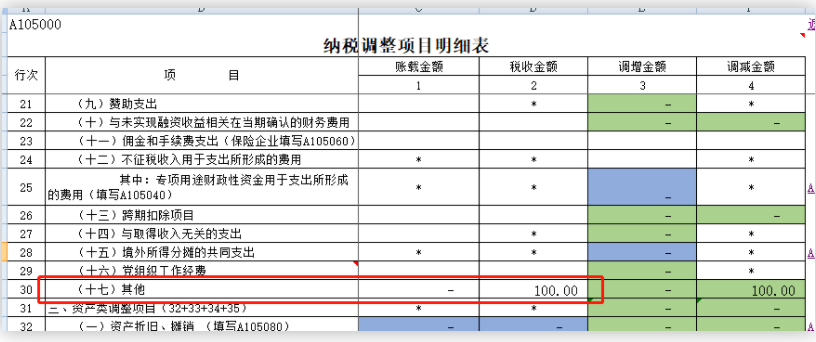

关键点是2024年汇算了,2023年全部纳税调增的100万开办费里面有10万业务招待费,业务招待费其中40%也就是4万是不得扣除,是永久性差异,所以开办费的计税基础(也就是未来可以扣除)的是100-4=96万。

好了。

二哥税税念公司2024年1月就开始生产了,假设当年收入1000万,成本600万,期间费用100万,利润总额300万。

那么利润表还是如下所示

企业选择一次性扣除,那么24年我们就只能调减96万回来了。

所以也应了政策,开办费选择在经营期一次性扣除,其中业务招待费按实际发生60%计入开办费并按有关规定在税前扣除(有4万就要交税了)。

其实光看几个政策你可能会混淆,甚至不知道到底如何处理,其实如果按照这思路再看看政策,其实就非常好理解了。

其实如果是会计准则或小企业会计准则,你就该计期间费用就计,正常怎么核算就怎么核算。

所得税上不是说筹办期不算亏损嘛,那我们就把会计利润都调整了,然后这部分调整的在所得税上规定是经营当期扣除,那就在经营当期所得税申报表上再做个调整,不就实现了政策上的规定了嘛。

你看,实操和理论就一一对应了,完美。

当然,思路理清楚了,实际中可能业务还要复杂一些,比如中途结束筹办期,或者又想选择分摊几年扣除,那么这个其实就分情况再处理就行了。至少不会像之前一样完全蒙圈状态了。

素材来源:二哥税税念

- 3023 人看过