采购合同未交印花税,定性偷税,补交+罚

行政处罚决定书文号武税二稽 罚[2024]1** 号

案件名称**科技发展有限公司-发票违法

处罚类别罚款

有不少朋友问,为什么我销售合同交了印花税,二哥你还说采购合同也要交印花税?如果采购和销售合同都交印花税,那不就重复纳税了吗?

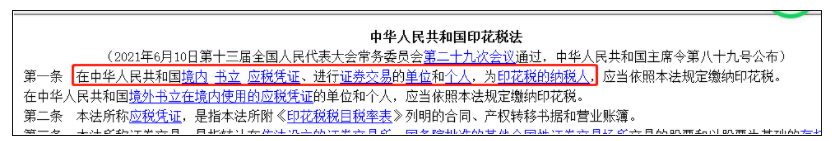

说实话,我都不知道为什么有朋友会这么认为,因为自我开始学习印花税,我就知道印花税是行为税,对于同一个合同来说,是双方都要缴纳的,比如就买卖合同,作为买方,合同对你来说是采购合同,你要交税,而作为卖方,合同对你来说是销售合同,你要交税。

所以,你的采购合同,你的销售合同,你都是要交税的,一个合同买方和卖方都交税这本书就是印花税的特点,不存在是重复纳税的问题。

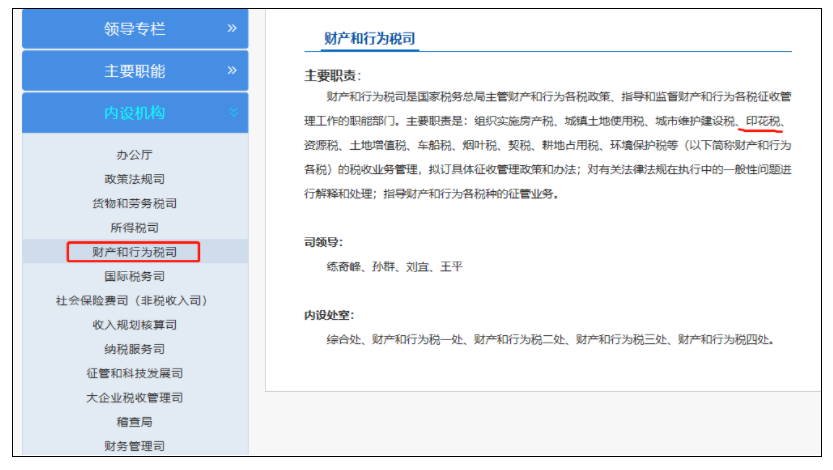

平时二哥其实很少发文涉及印花税,这个小税种和增值税、企业所得税、个人所得税相比本身不怎么起眼,按税收性质和作用分类,印花税属于财产和行为税类税种。

这个从国家税务总局机构管理设置也可以看见,其归属在财产和行为税司进行管理和规范。

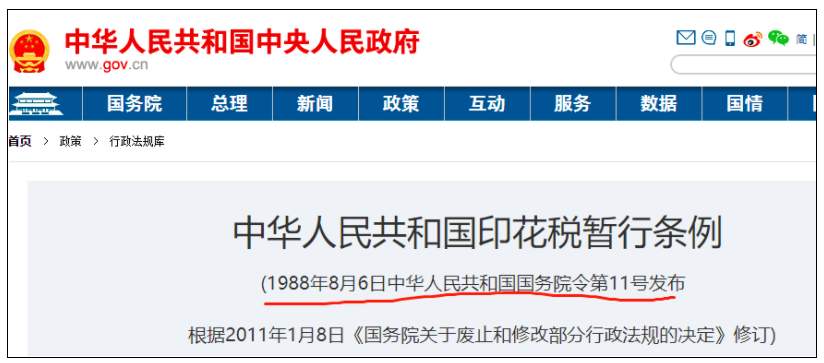

2021年6月10日,《中华人民共和国印花税法》正式颁布,这意味着从1988年开始已经实施了三十三年的《印花税暂行条例》即将退出税法的历史舞台。

新法将于2022年7月1日正式实施。

最近因为是新印花税实施后,按季申报的纳税人第一次申报印花税,所以二哥最近写印花税的内容相对较多一些。

虽然印花税很不起眼,但是问题确实不少,这个从每次文章的留言就能看出来。比如购销合同都要交,那又按什么交?这个问题也有很多人问。

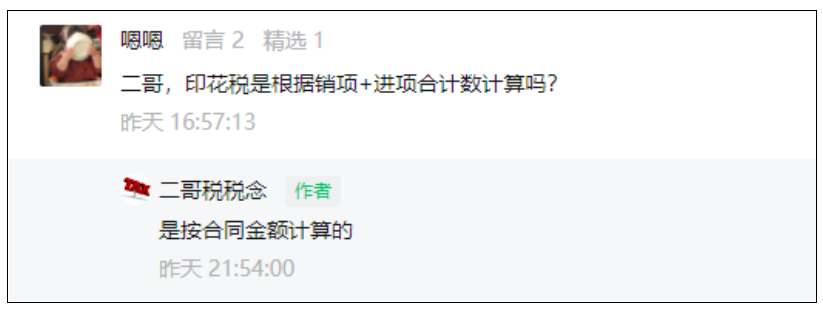

购销合同的印花税是怎么计税的呢?这个朋友问是根据销项和进项合计计税的吗?

购销合同,这个名称是暂行条例里面的。

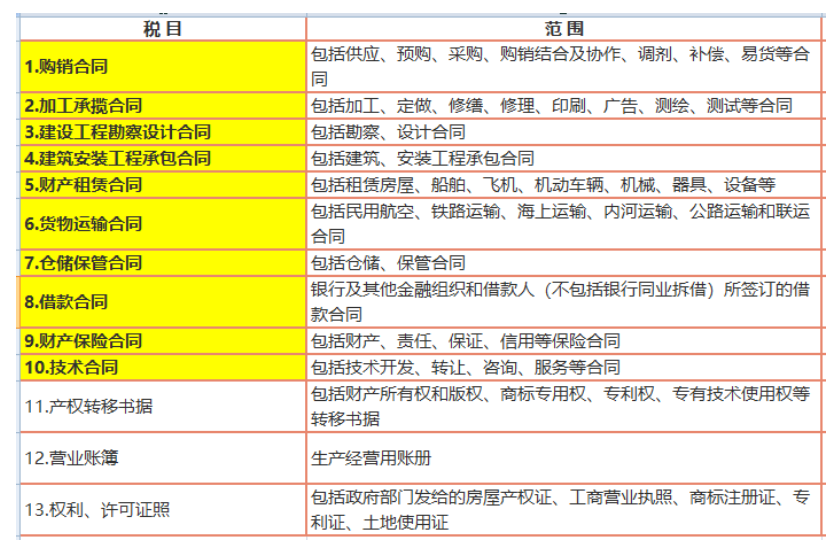

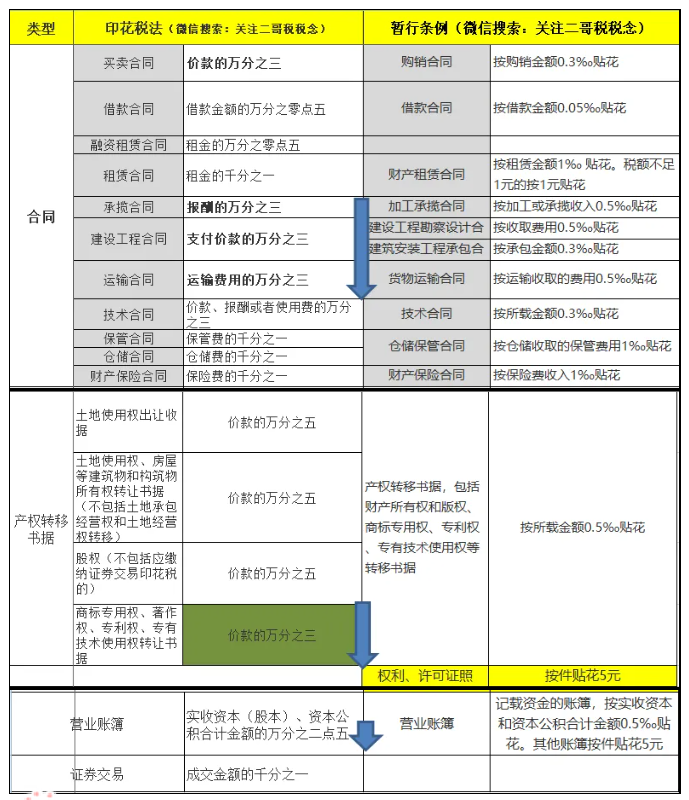

暂行条例的印花税共有13个税目,包括10类经济合同、产权转移书据、营业账簿、许可证照。

而从2022年7月1日开始实施的印花税法,购销合同变更名称了,称为买卖合同。

印花税征收是采取列举制,也就是说不在上述列举范围内的凭证是不需要缴纳印花税的。

那么问题最关键的部分来了,大家都是如何申报填写印花税申报表的呢?

这里涉及填写多少、什么时候填写的问题。

01#

什么时候填写?

按照印花税的纳税义务时间来说,印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

拿我们最常见的经济合同来说,合同签订时候就是纳税义务时间发生,纳税义务时间发生了,纳税期限如果纳税是按期汇总纳税的,那就是期满15日内申报缴纳。

所以,理论上时候如果2021年7月份二哥税税念公司签订了一个购销合同,合同金额10万,那么签订的当月纳税义务产生,二哥税税念是自行按期汇总(按季)缴纳印花税,所以10月申报印花税时候,就应该在申报表计税金额栏次填写10万,类别是购销合同。

02#

填写多少金额?

这个就是计税依据的问题,也就是读者的疑问,应税合同的计税依据,为合同所列的金额,不包括列明的增值税税款。所以我们是按照合同所列的金额计算交税的。

所以理论上并没有我们说的按销项、或者按进项,或者按收入来交税的方式,而都应该是按你签订合同的金额来的。

很多人会说,各个业务口子都有合同签订且数量庞大,而且很多业务发生可能还根本没合同(注:没合同,具有合同性质的凭证也算,是指具有合同效力的协议、契约、合约、单据、确认书及其他各种名称的凭证)。按合同计税太难统计了。

难也得做啊,而且税务上对此也有相关的规范规定。

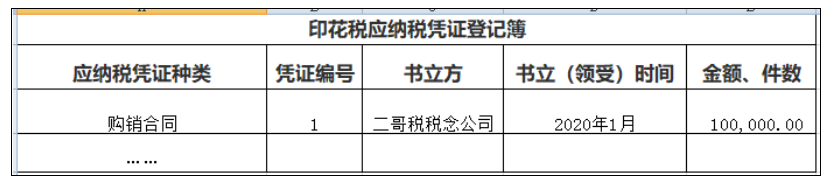

国税函[2004]150号就明确规定,税务机关应要求纳税人统一设置印花税应税凭证登记簿,保证各类应税凭证及时、准确、完整地进行登记。

应税凭证数量多或内部多个部门对外签订应税凭证的单位,要求其制定符合本单位实际的应税凭证登记管理办法。有条件的纳税人应指定专门部门、专人负责应税凭证的管理。

登记簿类似统计表,一方面企业自己如实登记统计应税凭证的发生情况,方便汇总申报纳税,另一方面是税务机关后期检查的重要资料,纳税人应当如实提供、妥善保存印花税应纳税凭证(以下简称“应纳税凭证”)等有关纳税资料,统一设置、登记和保管《印花税应纳税凭证登记簿》。

确实!据二哥了解,实际情况中很多企业其实根本没这样做,对于计税金额的统计有些是直接按照会计收入来统计,有些是按照开票金额来统计。

这种做法理论上是不符合印花税的申报规范的,但是确实是大量存在,那么这种做法会导致什么后果呢?

一方面没有按纳税义务时间申报印花税,收入和开票是滞后于合同签订时间的。另一方面申报的印花税可能不准确,当然可能多也可能少,比如收入都是不含税的,但是有些合同是以含税价签订的,这个时候就少计了,又比如有些合同是不计入收入的,是费用成本类,那么就可能漏计。

按照收入或者开票这种方式是一种粗略的统计方式,不是印花税要求的申报管理方式。

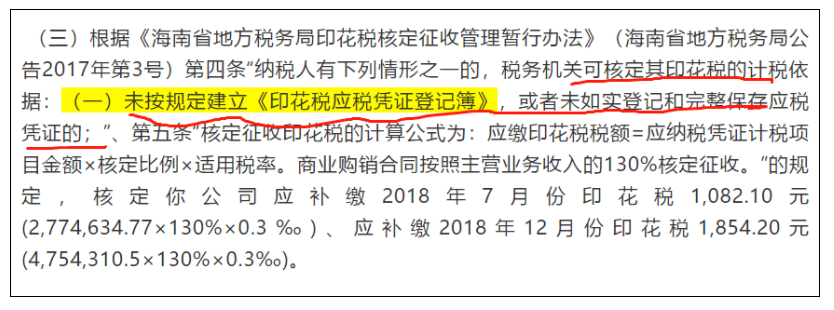

如果税务局检查时候不认可就会对公司进行核定,比如国家税务总局海南省税务局第二稽查局公告(琼税二稽告〔2020〕52号)。

另外

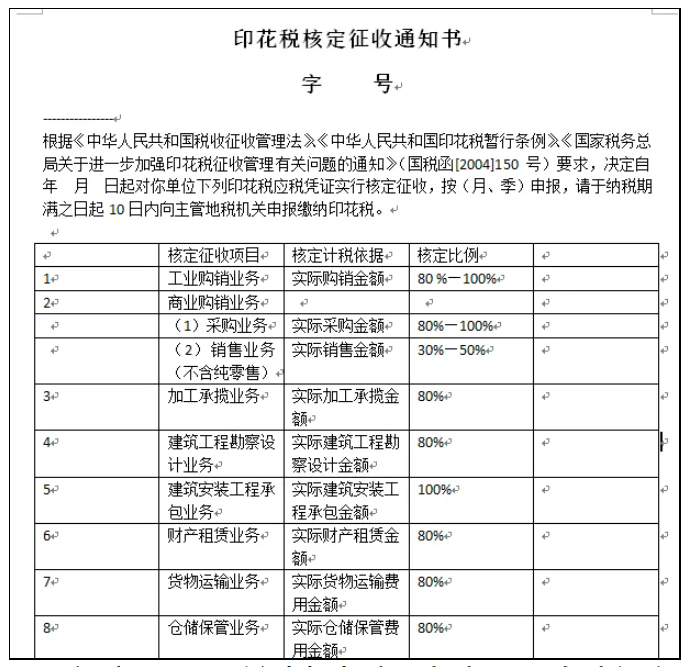

印花税其实本身也是有核定征收的(满足一定条件税务局会核定征收),这种征收方式通常是按照收入的一定比例(打折)来算计税金额。

很多朋友公司计印花税时候是用收入乘以一定比例再乘以税率计税,这个其实是核定征收的一种方式。

税务机关应分行业对纳税人历年印花税的纳税情况、主营业务收入情况、应税合同的签订情况等进行统计、测算,评估各行业印花税纳税状况及税负水平,确定本地区不同行业应纳税凭证的核定标准。

这个各省有各省的规定,比如按采购金额的50%-100%核定等。

但是值得注意的是,很多纳税人本身没有收到税务局的核定通知书,也按这个方式来报税(也就是说你不是核定征收,却按打折方式申报纳税),那么这种情况其实就存在风险,会存在未足额缴纳印花税的风险。

如果你是按收入或者采购金额的一定比例计税的,一定要看看自己有没有取得注明印花税核定方式的税务事项通知书(以前叫印花税核定征收通知书)。

(注意:目前基本各省都没有核定政策了)

印花税虽小,但是风险不少,能交对难度很大,是个细致活。有条件的还是要建立公司的合同管理部门,加强合同的规范管理,合同理顺了,合同登记簿自然就有了,印花税申报就真正规范了。

很多读者之所以问印花税是按销项还是进项交,亦或是问是不是按收入交。

一方面是自己没仔细了解和学习印花税,确实不知道印花税怎么算,另一方面可能也知道印花税怎么算,但是实际中无法一一统计合同金额,就按老会计或者同行告诉的,就简单的按收入或者开票销项大概算了交了,更有的会计是按照核定方式交税(实际上税务局并没有给他核定过)。

虽然为了方便实操,我们大部分企业确实是这样计税的,但是理论上应该是怎么样的,我们心中也要清楚的。

至于理论和实际的差异,你心中有数了自然就不会慌了。

素材来源:二哥税税念

- 3531 人看过