使用权资产在企业所得税税前应该如何调整?

租赁方:甲公司(一般纳税人)2021年12月从出租方A公司处租入一幢写字楼(A公司一般纳税人,2020年购入),租赁合同约定租期三年(2022年1月1日至2024年12月31日),甲公司分别于租赁开始日起每年年初向A公司支付(不含增值税)租金100万元。

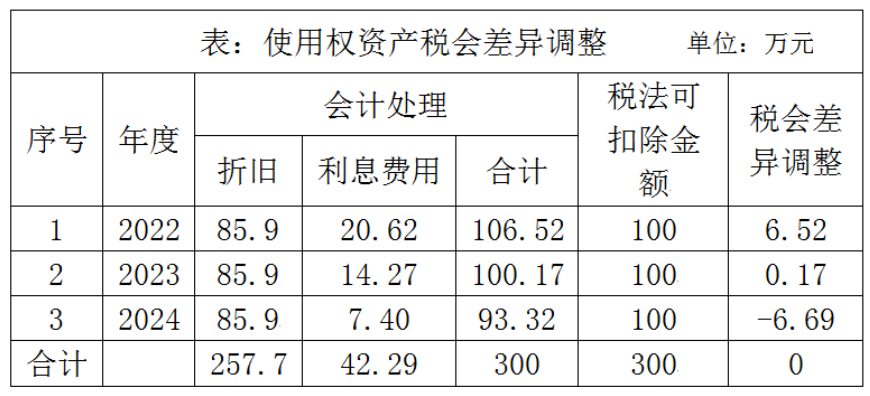

根据新租赁准则计算,甲公司折现使用权资产257.7万元(按照利率为8%、3年期的年金现值系数计算),未确认融资费用为42.29万元。现甲公司正进行2022年企业所得税汇算清缴,甲公司租入的这幢写字楼,2022年租赁资产折旧为85.90万元,利息摊销为20.62万元,合计106.52万元,在2022年申报企业所得税全额扣除。

病因确定:甲公司在2022年申报企业所得税时将使用权资产及融资费用全额扣除。

诊断意见:

企业在对使用权资产进行纳税调整时,首先要区分经营租赁和融资租赁。其中经营租赁是指在固定资产所有权不变的情况下,将企业的固定资产使用权进行有价转让的一种方式。资产所有权不属承租人,承租人只定期支付租金。而融资租赁是指企业为发展生产需要增添设备,而向经营融资租赁业务的公司租赁的固定资产,租赁期满,固定资产的产权转给租赁企业。其区分原则基本上采用的是旧租赁准则里分类的原则,也就是说对于经营租赁的税务处理与旧租赁准则对经营租赁基本一致。本案例中,甲公司承租显然不符合融资租赁的标准,属于经营租赁。

根据《企业所得税法实施条例》第四十七条的规定,企业根据生产经营活动的需要租入固定资产支付的租赁费,按照以下方法扣除:(一)以经营租赁方式租入固定资产发生的租赁费支出,按照租赁期限均匀扣除。

根据新准则规定,由于经营租赁承租方要确认租赁资产和负债,相应地要在账面确认折旧和利息,并且,在租赁期内,摊销的利息会呈现前高后低的情况。而按照所得税法的要求,只认可实际支出的租金,在实际操作中,该租赁通常会呈现直线法的支付方式,这将导致和会计上计算的折旧及利息产生差异,从而在租赁前期会产生较大的递延所得税资产,并对资产负债表和利润表产生影响。

最终结论:上述案例中甲公司2022年1-12月共计确认财务费用20.62万元,计提使用权资产折85.90万元,2022年度共计支付租金100万元。2022年度甲公司使用权资产税会差异纳税调整增加当年应纳税所得额6.52万元。

处方建议:新租赁准则中,经营租赁的资产需要将未来几年需要支付的租赁费折算为现值,计入资产负债表——使用权资产。

与税务规定相比,新租赁准则使用权资产会产生较大的税会差异:

1.税务规定中没有“使用权资产”;也就没有使用权资产折旧。

2.税务规定中,可以扣除的项目不包括“使用权资产”租赁期间的融资费用摊销。

企业执行新租赁准则后,承租人不再区分经营租赁和融资租赁,除低价值租赁和短期租赁可以简化处理外,其他租赁要确认“使用权资产”,并且要计提折旧。

在税法规定上,租赁仍要区分经营租赁和融资租赁,其区分原则基本上采用的是旧租赁准则里分类的原则。

素材来源:小颖言税

- 11579 人看过