剩余内容,展开全文

学会计的都知道,我们会计做账就是一个权责发生制,凡是在本期内已经收到和已经发生或应当负担的一切费用,不论其款项是否收到或付出,都作为本期的收入和费用处理;反之,凡不属于本期的收入和费用,即使款项在本期收到或付出,也不应作为本期的收入和费用处理。权责发生制属于会计要素确认计量方面的要求,它解决收入和费用何时予以确认及确认多少的问题。微信搜索关注:二哥税税念业务已经发生,属于当期应该负担的费用,我们就应该计入当期,所以跨期发票的核心在于费用的所属期归属。费用如果属于2022年期间的,那就应该及时在结账前计入2022年,这个和发票是否到达,发票能否取得并无必要联系,发票在会计核算上仅仅是原始凭证的一种而已。微信搜索关注:二哥税税念一方面会计核算当然讲求的是准确及时,真实合理,而发票作为一种原始凭证恰恰可以证明业务的真实。另一方面,也是最重要的一方面,那就是税法上的以票控税已经深入人心,已经左右了很多人的做账思维。

税法方面,这里主要指的企业所得税。微信搜索关注:二哥税税念你会计上这个费用计入不代表我企业所得税就要认可你这个费用,企业所得税不认可你就不能税前扣除,就要多交25%的企业所得税,而这个是否认可非常重要也是必须要的一个东西就是税前扣除凭证,而发票就是最重要的一种税前扣除凭证,凡是属于增值税应税范围的,都需要取得发票作为税前扣除凭证,没有发票你就没法扣除。也真是税收和会计上的这种税会差异,导致很多人在做账上的思路也有了变化,没有发票没法入账啊,没有发票我不能入账啊,也才有了跨期发票不知道怎么处理了的疑惑...微信搜索关注:二哥税税念那么弄清了原由,我们再次回到这个业务本身,费用所属的本身来说,那自然就知道怎么处理了。微信搜索关注:二哥税税念

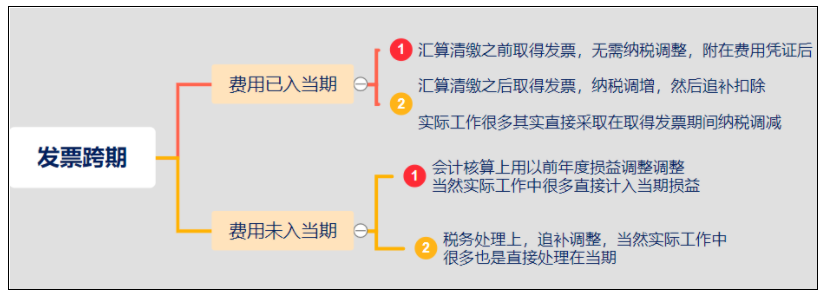

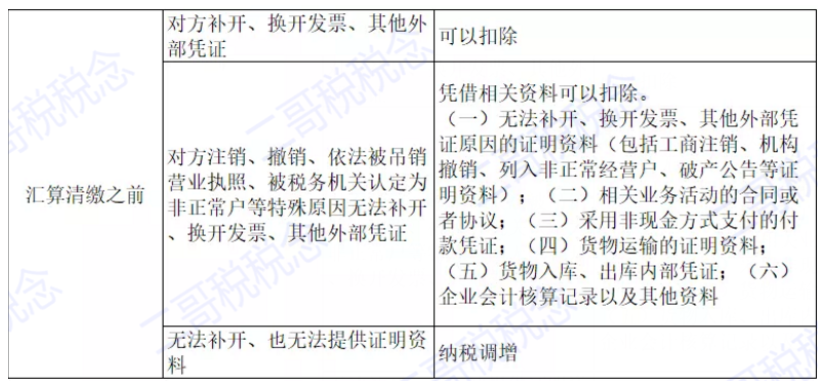

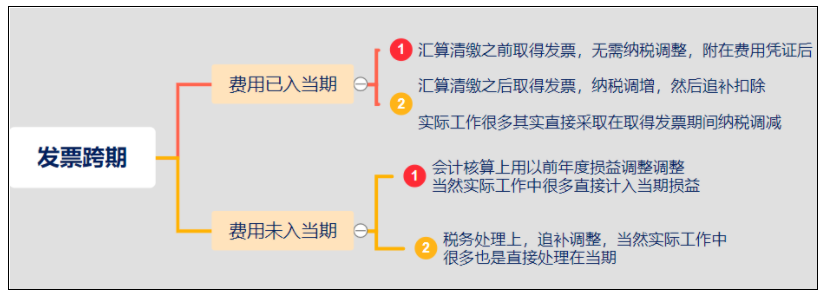

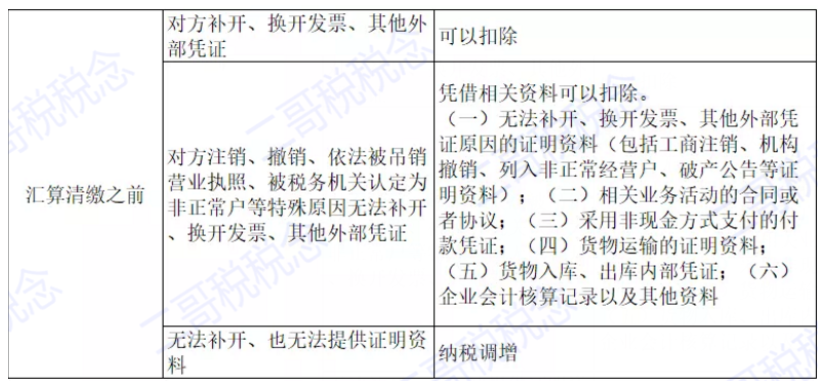

1、属于当期的费用,哪怕没有取得发票,应及时做账务处理,计入当期(按合同相关资料暂估入账)。2、至于所得税扣除的问题,由于费用计入2022年,但是没有发票,所得税肯定是不允许扣税的。微信搜索关注:二哥税税念但是税法上为了平衡这种差异,已经规定了,2022汇算清缴之前取得发票,允许扣除。那么问题就简单了。微信搜索关注:二哥税税念你这个账做在2022年,你2022年汇算清缴(也就是2023年5月31日之前)之前你取得了发票(不管这个发票是2022年开具的还是2023年开具的),你直接把发票附在2022年这张凭证后面即可。汇算清缴时候允许扣除,不用做纳税调整。如果无法取得的原因是因为对方注销,破产、非正常了,你能提供合同、非现金支付证明、运输资料等相关证明信息,那也允许扣除。

这个事项就完成了。微信搜索关注:二哥税税念微信搜索关注:二哥税税念如果,次年汇算清缴之前也没取得发票呢?而且对方公司也屁事没有,你仅仅是没本事要回发票,那对不起。这种情况,你就需要先在汇算的时候做纳税调增处理了,也就是说企业所得税暂不认可你这笔费用,你先调增应纳税所得先把这笔费用交税。然后呢?然后就是不代表这笔费用你就永远不能扣除了,你后面再次取得发票,允许你追补扣除。所谓追补扣除,其实也就是让你回到费用所属期去调整纳税申报表把这笔费用扣在当期,当然,这个追补是有期限的,目前是五年。但是二哥说句实话,我日常工作中很少见去追补扣除的,毕竟调整以前年度所得税汇算申报表比较麻烦,实操中,如果金额小,其实很多人都是选择直接在发票取得当期做纳税调减调整回来的(当然这个要看你们当地税务局是否认可了)。所以结论来了,费用按权责发生制该入账入账,发票能汇算清缴之前取得不做纳税调整,不能先做纳税调整,后面没法取得发票了那就不做处理,后面再取得发票,那理论上是追补调整申报表扣除,实践中基本采取在取得发票当期纳税调减的方式处理(当然,个别税务局非要严格追溯调整从其规定)。微信搜索关注:二哥税税念

Part.2

好了,上面的东西其实没啥新意,大家都门清。微信搜索关注:二哥税税念那就是我不知道这个费用,我是次年才知道有这个费用(虽然每年年结之前财务都要通知各部门把费用都报销了,但是总是有漏网之鱼的),前面的案例是二哥知道这个费用,那么账做了,发票没到而已。微信搜索关注:二哥税税现在是我根本不知道这个费用,发票当然也没到,我自然也没入账,发票到了我肯定就知道这个费用了。其实这种情况很常见,经常次年有有拿上年的发票来报销,其实这就是这种情况。其实理论也很简单,前面不是说了权责发生制嘛,你还是应该入到上年啊,但是上年都结账了,我咋入啊?微信搜索关注:二哥税税念这里就用上了以前年度损益这个科目(注意小企业会计准则不用这个,小企业直接做在当期)。但是其是2022的费用,不能影响2023当期损益,权责发生制嘛,所以,我们这里把涉及损益的科目都变成以前年度损益调整,那就变成了下面这样。这样分录是在2023年的会计期间,但是实际上这个分录不影响2023年的利润表,因为以前年度损益调整是不计入利润表,后期是直接结转到利润分配-未分配利润里面去了。微信搜索关注:二哥税税念那自然也是在2022年的汇算里面处理,如果已经汇算了那就调整汇算申报表呗,把这个费用加到2022所属期去扣除,还没有申报那就正好,做了以前年度损益后调整22年利润表,直接就把这个费用算进去,然后再汇算。但是其实大家也看到了,用了以前年度损益调整,是需要同时调整申报表的,其实挺麻烦的,有时候就一笔几百或者几千的费用,大费周章去调整性价比不高,而且很多上市公司没有特别情况是不允许动报表期初数的。所以实践中很多这种情况也就方便的处理了,比如跨年次月报销的人员才出差回来,人家报几千块差旅,你非要以前年度损益调整,那就有点自找麻烦了,所以基本也默认了这种跨月的金额不大的差异。当然作为一个正规公司,你自己的内控还是要做到位,比如发票有滞后到,那你首先应该年底结账之前通知及时报销入账,其次一个缓冲期最多定在次年1月,一个月时间处理一下这种跨期发票,我觉得都是蛮合理的,毕竟企业也是持续经营的,每年都是滚动走的。但是如果你全年各个月都有上年费用处理,甚至年底还有上年发票,这个真的就不太合适了,至少我都要怀疑你核算的及时准确,且不说是税务怀疑你费用的真实及时了,人家看到肯定不让你扣啊,你这么乱的账,这个费用到底是什么时候的?所以这种你就要从你财务制度流程下手规范一下了。最后二哥总结一张图,发票跨期取得的处理思路就明了多了。