送礼500万,稽查补税300万

企业送礼其实很正常的,特别是像银行、保险公司这类企业,那是特别爱送礼。

和银行接触这么多年,收到过不少五花八门的小礼品,印着银行logo的指甲刀套装、充电宝、移动硬盘、茶具等等。。。

礼多人不怪,有时候一个小礼物确实能拉近人和人之间的关系,所以送礼这个事情,一直以来都是商事行为中不可或缺的一部分。

很多大公司礼品都是专门行政部门统一定制和采购,管理也非常规范,各部门对外联络需要送礼,就写申请去领取。

送礼固然是好事,增加企业对外形象,方便企业商事活动,但是作为企业财务部门,非常要必要搞清楚送一份礼出去,企业究竟要负担多少成本?

明面的的成本大家都看得见,你看得见,老板当然也看得见,发票上标注的清清楚楚,但是这潜在的成本呢?这里面主要指的税务成本,老板未必看得见,如果做财务的再看不见,或者说看到了没做出风险应对,那风险就大了,稍不留神,送礼还送出大窟窿了。

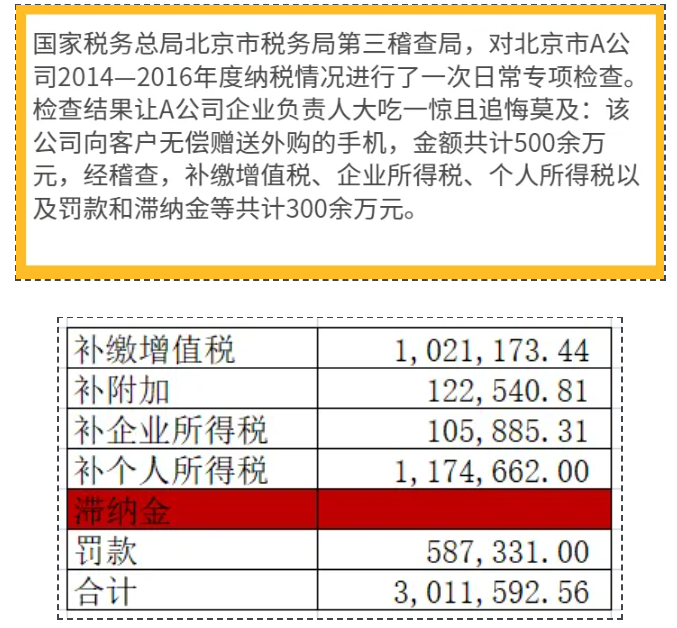

比如《注册税务师》2019年12期有个案例,《客户送礼500万元 稽查补税300万元——从一次税务日常专项检查案例说起》

光是这个标题就足够把你吓的一激灵,送了500万的礼品,查补税就300万。。。

案例如下:

从明细我们可以看出,企业送礼就是涉及了增值税、附加、企业所得税、个人所得税这些税金成本。

该案例中的企业由于未按规范处理,导致稽查补税,从结果来看,增值税这块如果前期抵扣了进项税,稍微还好点,如果前期也没抵扣过,那说实话增值税和附加这块就出血了,其他的主要就是滞纳金和罚款,这块金额也不小,所以如果正儿八经的算,送礼这个成本真的不低。

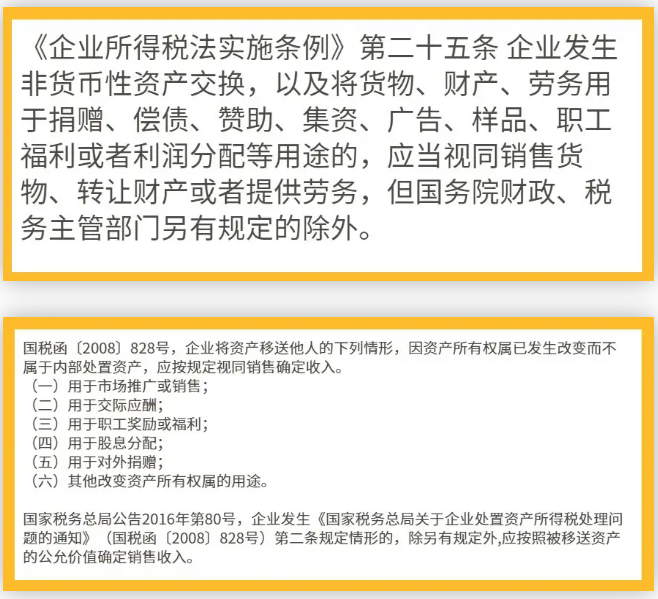

1、增值税

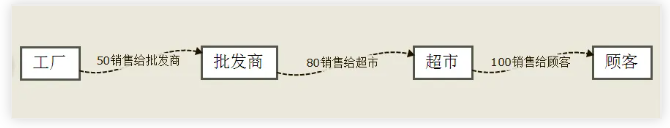

商品或服务从无到有,只有最终进入消费环节了,才是真正的停止了增值,消费者才是最终负税人。比如,假定一批货物经过ABCD......等若干环节最终进入消费者二哥手中,二哥自己用了不会再流转增值了。

超市销售给二哥的价格为100元,其实最终只需要对这个100元征收13%的增值税即可,二哥一共支付113块钱买这个东西,其中13就是上交国家的增值税,而前面环节理论上是无需征税的,否则就重复征收了。

但是我们干财务工作的都清楚,我国的增值税可不是这样干的。二哥买的这件商品从工厂出来,工厂卖给批发商会按照销售价格交一次税,批发商再卖给超市又会按销售价格交一次税,超市卖给二哥最后进入消费者手中再按售价交一次税。

为什么又要这样做?简单的说就是我们在实践中很难判断这个货物是否还会继续流转,无法判断该环节到底是不是真正的消费环节。所以干脆就直接在每个环节都先征税(保证国家税收及时征收),由购买方按照税率缴纳税款,销售方代收。

那这样做肯定就违背增值税的本质,出现了重复征税了,那如何避免重复征收呢?很简单,如果每个环节的购买方实际上并未用于消费而是继续生产流通,比如超市从批发商购进的是继续用于销售给消费者的,这就是继续流通,那么它从批发商购进来垫付的税款,税务局就给予“退还”。

所以,按照这种环环征收、道道抵扣的机制,经营者本身并不负担增值税。但是如果经营者买了后该产品退出了生成流通环节,比如进入企业最终消费了,企业用于简易计税,免税产品了,那么其垫付的进项税就沉淀在企业内部了,当然就不能“退还”,也就是不能抵扣了,不能抵扣就成为企业成本费用的一部分。

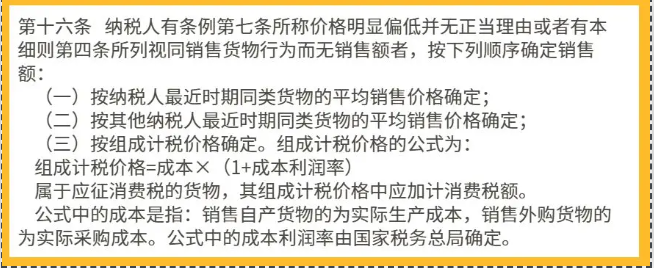

而无偿赠送这种行为,实际上你企业并非最终消费者,那么按规定,增值税还必须继续流转下去,你赠送时候就需视同销售,计提销项税,继续往下转嫁,同时呢增值税允许你抵扣。

借:业务招待费

贷: 应交税费-应交增值税(销项税额)

但是,你计提的增值税因为赠送也无法再从受赠者手里获取到补偿,所以结果就是,虽然赠送环节应交增值税为0。

应交增值税=销项-进项=130-130=0

但是实际你因为赠送行为,已经变相的负担了理论上接受方应该负担的增值税,也就是无法从受赠者获得补偿的那部分增值税。

你送礼物,送的成本不仅是你不含税的货值,相应的增值税构成你赠送成本。

这点你看计入业务招待费的数就明白了,是1130,而不是1000。很多企业不视同销售,在送礼时候做了进项税转出,或者干脆就不取得专票,也没抵扣进项税,后期税务局检查让视同销售,又补一块增值税,两头不占,增加了税收成本。

这点企业是要特别留意的!送礼,你就做视同销售,成本控制到最低。

视同销售增值税申报这块其实也挺简单的。

二哥税税念公司买了些充电宝作为礼物送给了一些客户,取得专票如下:

购进时候

借:库存商品 9840.71

借:应交税费—应交增值税(进项税额)1279.29

贷:银行存款 11120

送的时候

借:销售费用—业务招待费 11120

贷:库存商品 9840.71

贷:应交税费—应交增值税(销项税额)1279.29

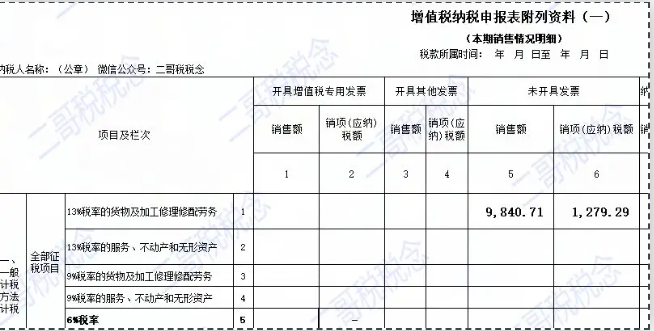

纳税申报时候,因为赠送未给客户开具发票,所以将销售额和销项税额一并填入未开具发票栏次申报。(注意:视同销售会导致增值销售收入和企业所得税销售收入差异,属于正常差异)

进项税勾选后做抵扣申报。

2、城建税及附加

城建税及附加,由于赠送环节未新增增值税,所以通常情况下为0,但是如果赠送礼品,你购进环节未取得专票,或者购进环节未抵扣进项税,那么实际上你就会两头不占,两头都负担。

你不仅要负担理论上受赠方要负担的增值税,你还负担了因未取得专票,或者未抵扣的你支付给上游的增值税。

这样的话你当期销项-进项就有数了,那相应还要辅导一定比例的附加,这就是得不偿失的地方。

所以,有赠送行为的企业,正规操作,至少这部分税收成本是不会有的。如果你开始没正规操作,后面税务 检查到了,让视同销售处理,你又没抵扣进项税,那你还得搭进去一块附加税。

3、企业所得税

企业所得税的视同销售调表不调账,在企业所得税汇算清缴时候计入收入及成本即可。

外购的资产,可按购入时的价格确定销售收入。视同销售成本是多少呢?因为实际购买的成本就是9840.71元,所以视同销售成本就是这么多。

视同销售所得是0,似乎对企业所得税没有任何影响,但不能这么下定论,因为视同销售收入要列入销售收入总额中,作为计提业务招待费、广告费、业务宣传费的基数。基数增加,扣除额就增加。最终计算结果是会对企业所得税产生影响。

4、个人所得税

赠送礼品个税应该是大头了,税率20%,送礼纳税义务人应该是受赠方,但是日常行为中,受赠方是不可能负担这部分个税的。

所以实际上还是赠送方实际负担,而且这部分负担的个人所得税还没法税前扣除。需计入营业外支出,需纳税调增。

根据《财政部 税务总局关于个人取得有关收入适用个人所得税应税所得项目的公告》(财政部 税务总局公告2019年第74号)规定,自2019年1月1日起,企业在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品(包括网络红包,下同),以及企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,个人取得的礼品收入,按照“偶然所得”项目计算缴纳个人所得税,但企业赠送的具有价格折扣或折让性质的消费券、代金券、抵用券、优惠券等礼品除外。

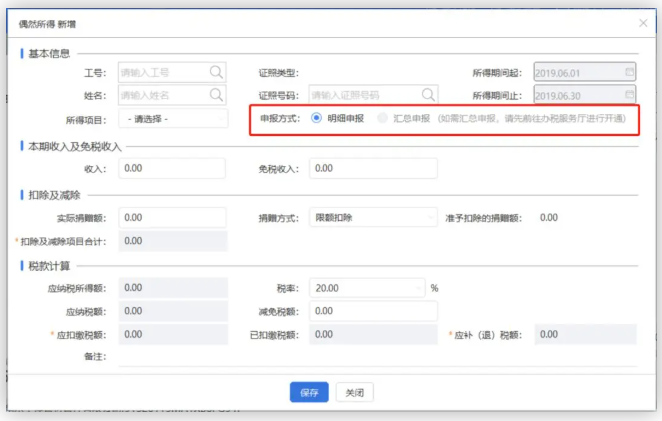

实操其实是关键。

我们都知道现在自然人税收管理系统扣缴端代扣个税都要落到明细个人头上,而具体到每个人是需要个人身份证号作为唯一申报号的。

赠送礼品当然实操是没办法获得这个身份证号码的,那怎么办呢?

人家税务局也给你想到了。

在新的自然人税收管理系统扣缴客户端中,偶然所得的申报增加了偶然所得汇总申报的选项,即当企业向不特定的对象随机赠送礼品或发放红包时,可以汇总申报个人偶然所得的个人所得税,不需要填写姓名、身份证号等信息,汇总申报页面如下:

所以说,啥都给你准备好了,你送了礼没代扣个税,那风险就得自己担着了,当然肯定很多企业都没这么干,但是呢,如果税务局要检查,那肯定是依法检查,这个送礼个税的相关法规规定也就是上面这些了。

送一个礼,成本确实不低,而且不规范处理,埋下风险,后面收你滞纳金,罚款,这个成本就更高了。

素材来源:二哥税税念

- 3378 人看过