【关注】平销返利经营模式下,增值税应该如何处理?

市场经济下,企业成长发展过程中采取各种经营方式,其中就包括“平销返利”。平销返利的增值税应该如何处理?今天就跟着T老师一起了解一下吧!

最近我们公司的一家供货商提出按照他们供货价格进行销售,销售量到一定数额,供货商再给予我们一定补贴,请问这种情况下,我们的增值税应该如何处理呢?

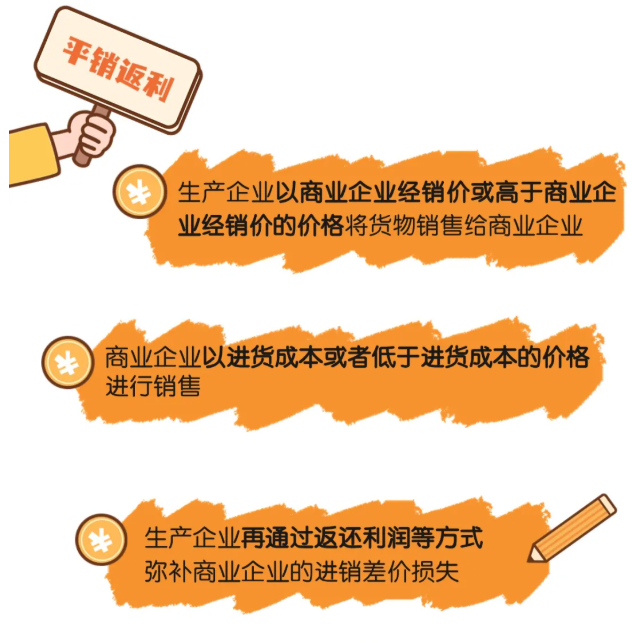

这种经营模式叫做“平销返利”。确切来说,平销返利是生产企业以商业企业经销价或高于商业企业经销价的价格将货物销售给商业企业,商业企业以进货成本或者低于进货成本的价格进行销售,生产企业再通过返还利润等方式弥补商业企业的进销差价损失。

举个例子

以下形式属于“平销返利”:

A生产企业将甲产品以600元每件的价格销售给B商贸公司,并在合同中约定B公司同样按照600元的价格销售给第三方。同时,A生产企业再把售价的10%作为补贴返还给B商贸公司。

那么平销返利模式下增值税又应该如何处理呢?

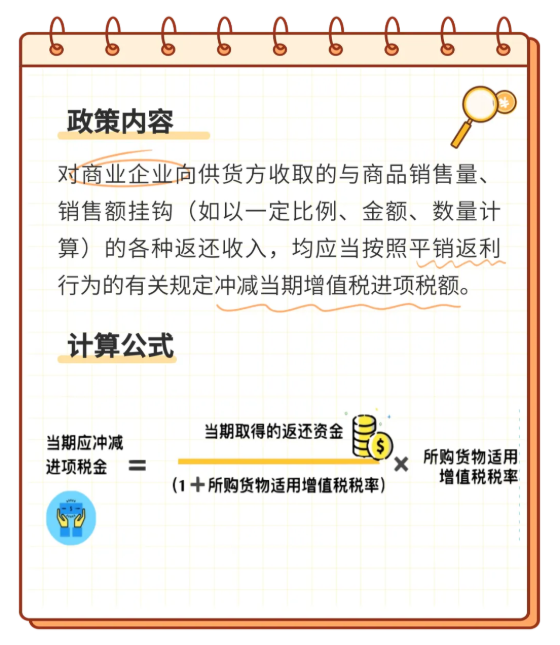

根据《国家税务总局关于商业企业向货物供应方收取的部分费用征收流转税问题的通知》(国税发〔2004〕136号)规定:对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应当按照平销返利行为的有关规定冲减当期增值税进项税额。

应冲减进项税金的计算公式为:当期应冲减进项税金=当期取得的返还资金/(1+所购货物适用增值税税率)×所购货物适用增值税税率

举个例子

某家具销售公司(购买方) 与家具生产厂家(销货方)签订成套沙发的采购合同,约定采购单价1万元/套,销售公司平价销售——对外零售价也是1万元/套。合同中注明当销售公司的对外销售量累计10套时,厂家补贴5000元。假设销售公司当月销售了200套沙发,则当期取得的返还资金=200套/10套*5000元=100000元,当期应冲减进项税额=100000元/(1+13%)×13%=11504.42元。

素材来源:上海税务

- 2526 人看过