剩余内容,展开全文

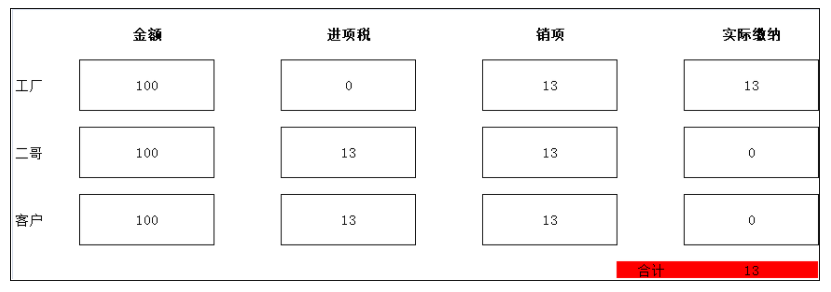

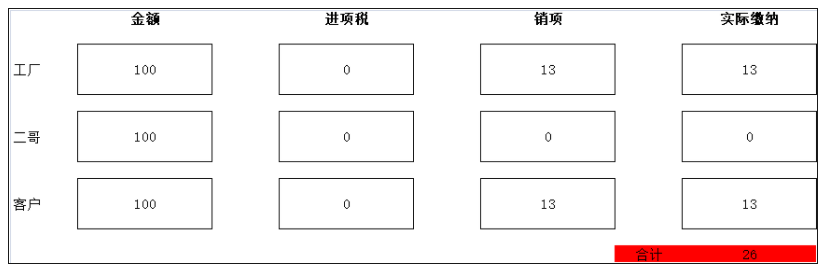

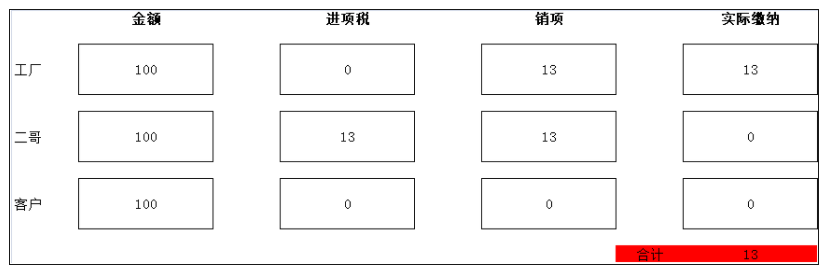

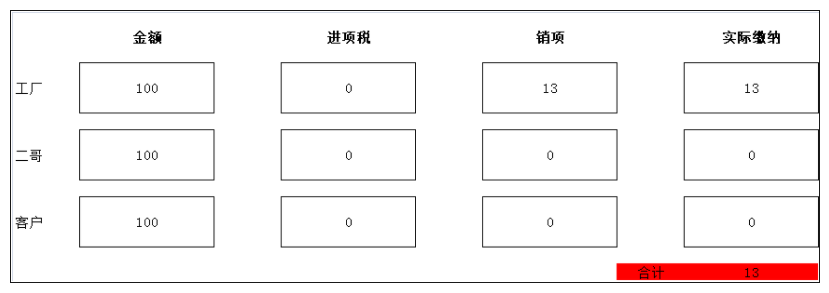

二哥对这个问题从增值税原理上做了自己的分析,个人认为赠送本身涉及货物的继续流转,如果不视同销售会阻断增值税链条,造成重复纳税。有朋友就分析了一下,认为赠送给个人(自然人)客户,实际上因为个人(自然人)本身不存在抵扣,本身链条就断了,赠送方是否视同销售都不影响整体税收利益。所以赠送个人(自然人)客户,做进项税转出并无太大问题,如果税务局查到,可以沟通处理。情况一、工厂卖辆车给二哥公司,二哥公司送车给客户,这个客户是公司(一般纳税人)整个环节,车辆到客户手里没有增值税,国家应该收的增值税为100*13%=13。1、假设二哥赠送时候做了视同销售处理(开票给客户),进项税做了抵扣。客户如果再出售(也按100出售),其缴纳增值税也是0,(13-13=0)客户如果再出售(也按100出售),其缴纳增值税也是13,(13-0=13)一辆车价值100,没增值,就是流转了一次,国家多收了13的增值税,为什么呢?因为中途赠送没有视同销售,在赠送环节链条断裂,增值税沉淀在二哥公司,没有流转下去了,所以下游无进项,增值税重复缴纳。情况二、工厂卖辆车给二哥公司,二哥公司送车给客户,这个客户是个人整个环节,车辆到客户手里没有增值税,国家应该收的增值税为100*13%=13。1、假设二哥赠送时候做了视同销售处理,进项税做了抵扣。客户如果再出售(也按100出售),其缴纳增值税也是0,个人出售二手车免增值税,个人不存在进项税抵扣一说。客户如果再出售(也按100出售),其缴纳增值税也是0,个人出售二手车免增值税,个人不存在进项税抵扣一说。赠送给个人视同销售还是不视同销售,国家增值税没重复收,原因就在从增值税计税原理来说,经个人手本身就是增值税链条断裂了(个人不存在抵扣一说),上游二哥公司视同销售或者不视同销售,我都无法抵扣进项税的。那么如果说外购的货物赠送公司客户不视同销售可能导致增值税链条断裂,引发重复纳税,那么外购的货物赠送个人不视同销售(做进项税转出)实际上对整体增值税并不产生影响。那么是否可以直接选择做进项税转出,而不做视同销售处理呢?话是这样说,前面分析也分析了对整体增值税也没啥影响。但是架不住本身这个事情理解上就存在争议,政策条文理解本身就各有各的理由。如果后期遇到检查,税官就说,外购无偿赠送个人视同销售。《增值税暂行条例实施细则》第四条规定单位或者个体工商户的下列行为,视同销售货物: (四)将自产或者委托加工的货物用于非增值税应税项目; (五)将自产、委托加工的货物用于集体福利或者个人消费; (六)将自产、委托加工或者购进的货物作为投资,提供给其他单位或者个体工商户; (七)将自产、委托加工或者购进的货物分配给股东或者投资者; (八)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。你给他说这个也不影响整体税收,还给他分析一通,别人不认可,你也没办法。所以,如果你企业日常有送礼品的情况,二哥建议还是通通做视同销售处理,进项税抵扣,计提销项税申报处理。免得后期扯皮,你想想如果你之前做了进项税转出,或者本身就是取得普通发票没抵扣,后面检查到让你视同销售,你不是就是两头不占,还要多交附加税费。

素材来源:二哥税税念