剩余内容,

展开全文

我们看财会2016 22号文关于留抵退税科目的范围,其实其用途很单一,就是用于挂账留抵税额。

所谓“挂账留抵税额”,是指原增值税一般纳税人兼营应税服务的,截止到本地区试点实施“营改增”之日前的增值税期末留抵税额,这部分留抵税额不得从应税服务的销项税额中抵扣,只能在“营改增”试点实施以后抵减一般货物和劳务的应纳增值税税额。

但是,国家税务总局2016年第75号这份公告,把原增值税纳税人营改增之前的留抵税额只能抵扣货物劳务销项税额的规定,给废止了,相当于这个科目仅有的使用范围已经没了。

但是目前按财政部的意思,这个科目还有一个用途,就是核算留抵退税。

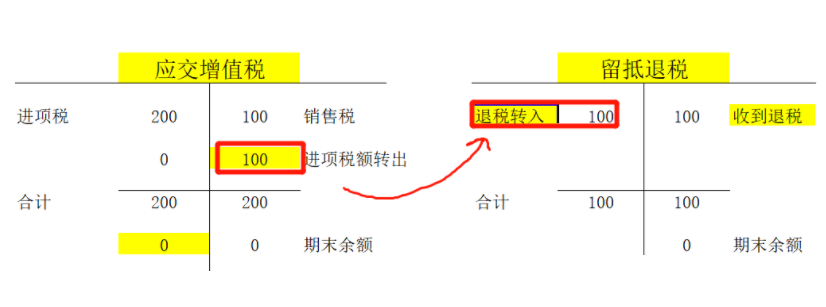

财政部明确指出留抵退税应该通过“应交税费—增值税留抵税额”明细科目进行核算。

具体怎么做呢?

#1、纳税人在税务机关准予留抵退税时,按税务机关核准允许退还的留抵税额。

贷记“应交税费——应交增值税(进项税额转出)”科目。

#2、在实际收到留抵退税款项时,按收到留抵退税款项的金额

贷记“应交税费——增值税留抵税额”科目。

#3、纳税人将已退还的留抵退税款项缴回并继续按规定抵扣进项税额时,按缴回留抵退税款项的金额

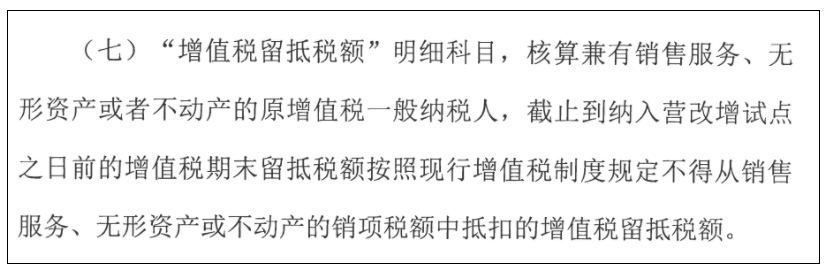

正常情况下,一般纳税人当月如果销项大于进项,产生了增值税,那么我们是通过转出未交增值税,把应交的增值税转到未交增值税科目进行缴纳。

比如当月销项200,进项100,没有上期留抵,也没有转出等其他事项,那么期末我们就产生了100的应交增值税。

这样处理后,应交增值税余额清零了,未交增值税通过申报缴纳也清零了。

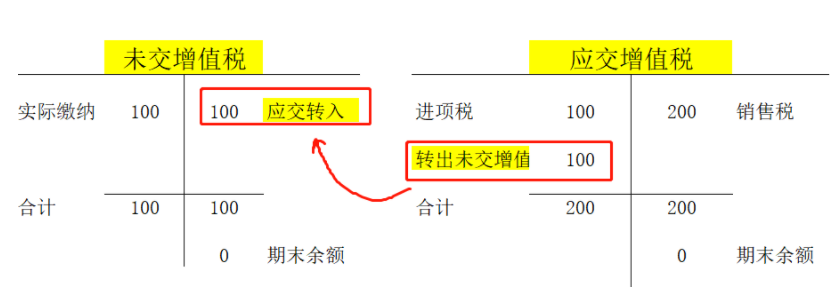

如果期末有留抵税额,也就是进项税大于销项税的时候,这个时候按规定我们不需要期末进行转出,余额留在应交增值税下即可。

比如当月销项100,进项200,没有上期留抵,也没有转出等其他事项,那么期末我们就产生了100的留抵税额。

如图:应交增值税期末余额是100,这就是留抵税额,是不需要做任何账务处理的。

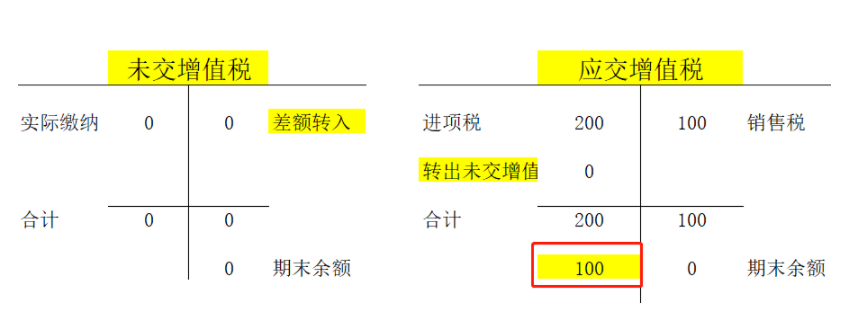

按照财政部关于留抵退税账务处理解读的意思,如果你申请退回了留抵退税,那么财政部给的处理方法是通过进项税转出,转到留抵退税科目。

接上02#案例,如果纳税人申请留抵退税退了100的留抵,那么就通过进项税转出科目转出来。