500,一个神奇的税务数字

一、个人代开发票超500就需要全额计征增值税。

财税2016年36号文规定,个人发生应税行为的销售额未达到增值税起征点的,免征增值税;达到起征点的,全额计算缴纳增值税,按期纳税的,为月销售额5000-20000元(含本数);按次纳税的,为每次(日)销售额300-500元(含本数)。

同时财政部 税务总局公告2023年第1号规定,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。

政策倒是越看越喜欢,总觉得自己能免税,为什么呢?36号文起征点个人有个2万标准,1号文还有规定不超过10万每月,不交增值税。

这就给人一种感觉,个人代开发票,增值税免税定了。

结果呢?

到税务局后,办税服务厅的人员告知,小编这种劳务报酬属于临时代开行为,不得享受这个免税政策。只能比照每次(日)销售额500元不足起征点免税规定,不能享受月销售额2万元不足起征税的免税规定。

按次纳税和按期纳税,以是否办理税务登记或者临时税务登记作为划分标准。凡办理了税务登记或临时税务登记的小规模纳税人,月销售额未超过10万元(按季纳税的小规模纳税人,为季度销售额未超过30万元,下同)的,都可以按规定享受增值税免税政策。

未办理税务登记或临时税务登记的小规模纳税人,除特殊规定外,则执行《中华人民共和国增值税暂行条例》及其实施细则关于按次纳税的起征点有关规定,每次销售额未达到500元的免征增值税,达到500元的则需要正常征税。

什么意思?也就是说,你是个人,自然人,不能按期纳税的,只能按次纳税,按次的起征点就是300-500(一般是按500执行),每次开票500(含)以下才免税。

结论:500以下的劳务费是免增值税的,发票是可以申请开具的,开具如图:

二、向个人支付不超过500属于小额零星支出,可以凭内部凭证税前扣除。

28号文规定,对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。

那么这里的起征点又是按次还是按期?

按照目前个人代开发票的政策,支付给个人的应税业务款项金额取得发票作为税前扣除凭证的标准是不是也应该按次来衡量了呢?

毕竟你去代开发票,超过500都要交增值税,如果这里又可以按期不用发票,用内部自制凭证就能合法列支,那是否和代开发票的实践产生了冲突?

所以,小编觉得小额零星不要发票的,也应该是按次不超过500的金额。

结论:不超过500的劳务费,你如果代开了发票就以发票为扣除凭证,如果没开发票,那就以收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

三、印花税计税金额和购销合同偏离超500,需确认!

最近有不少朋友收到这个提示。

说实话看到这种提示我觉得有点无语,但是同时我看到这个提示我又有点欣喜。

为什么这么分裂呢?

且听小编慢慢道来。

无语就在于,系统简单粗暴的直接把纳税人系统印花税申报的计税金额和进销项税发票做对比,超过一定比例要求确认。

这种确认有点不切实际。

据小编了解,目前纳税人如何计算和申报印花税的方式那是五花八门的。

首先,正确计算和申报印花税是什么方式呢?

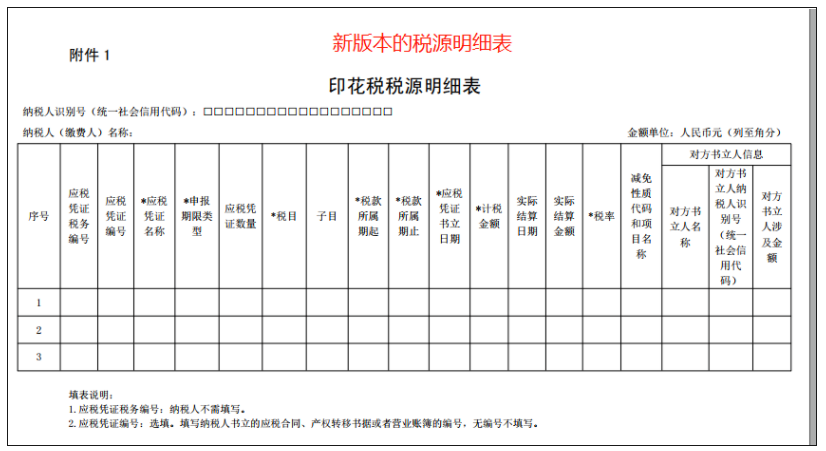

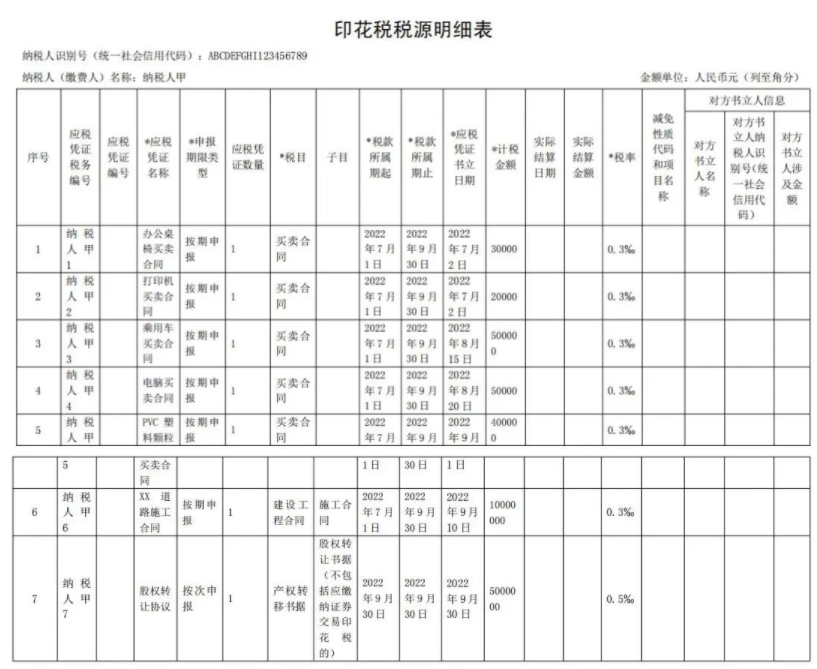

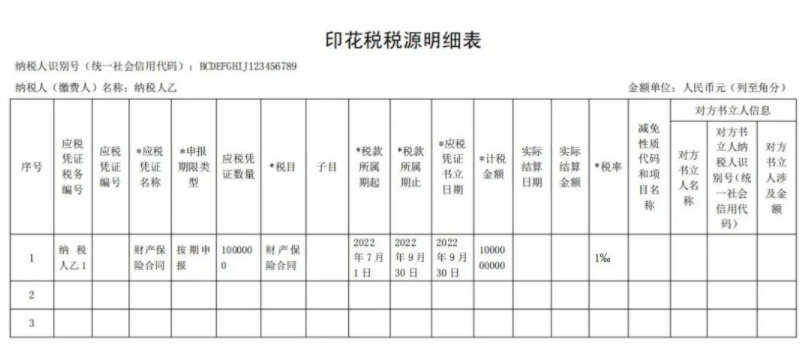

这个我想小编不自己说,我们直接看看税务局在解读新版印花税税源明细表时候给的申报案例就很清楚了。

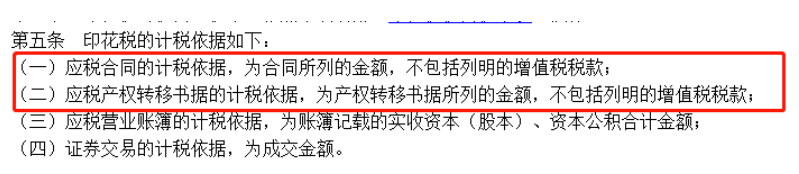

税务局给的案例是,纳税人甲按季申报缴纳印花税,2022年第三季度书立买卖合同5份,合同所列价款(不包括列明的增值税税款)共计100万元,书立建筑工程合同1份,合同所列价款(不包括列明的增值税税款)共计1000万元,书立产权转移书据1份,合同所列价款(不包括列明的增值税税款)共计500万元。该纳税人应在书立应税合同、产权转移书据时,填写《印花税税源明细表》,在2022年10月纳税申报期,进行财产行为税综合申报,具体如下:

纳税人甲2022年10月纳税申报期应缴纳印花税:

100万元×0.3‰+1000万元×0.3‰+500万元×0.5‰=5800元

这个案例就很清楚的告诉了你,印花税是以什么为计税依据,什么时候应该申报。

印花税本身就是按照应税凭证记账的金额计算的。

而在印花税的征收管理上。

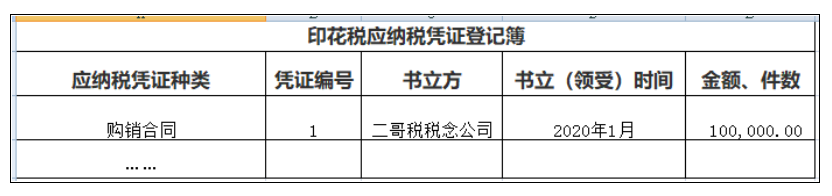

国家税务总局公告2016年第77号也规定了,纳税人应当如实提供、妥善保存印花税应纳税凭证(以下简称“应纳税凭证”)等有关纳税资料,统一设置、登记和保管《印花税应纳税凭证登记簿》(以下简称《登记簿》),及时、准确、完整记录应纳税凭证的书立、领受情况。

《登记簿》的内容包括:应纳税凭证种类、应纳税凭证编号、凭证书立各方(或领受人)名称、书立(领受)时间、应纳税凭证金额、件数等。

所以,通过登记簿完整记录应税凭证的书立情况,并以此为依据填写税源明细表,申报并缴纳印花税,才是印花税本身的申报缴纳方式。

而有了登记簿,填写税源明细表,都是很简单的事情,因为你有登记簿,登记簿就是你的底稿。

当然,税源表是不需要你把所有合同都列上去的,特别是合同比较多的情况下,你可以汇总填写,当然,汇总数据都是来源你的登记簿的。

举例:纳税人乙按季申报缴纳印花税,2022年第三季度书立财产保险合同100万份,合同所列保险费(不包括列明的增值税税款)共计100000万元。该纳税人应在书立应税合同时,填写《印花税税源明细表》,在2022年10月纳税申报期,进行财产行为税综合申报,具体如下:

纳税人乙2022年10月纳税申报期应缴纳印花税:

100000万元×1‰=100万元

所以,你看,按照税法的相关规定,印花税的申报是很清晰明白的,就是按应税凭证统计,然后在书立应税合同、产权转移书据时,填写《印花税税源明细表》申报纳税。

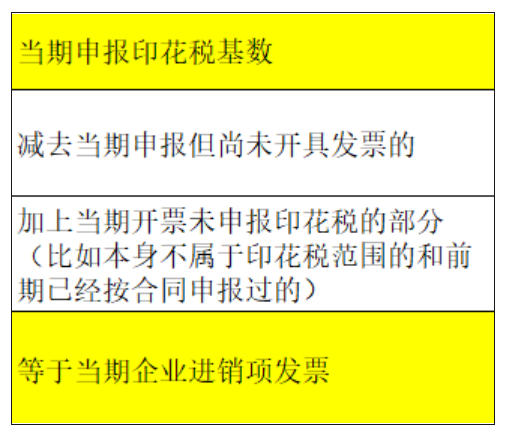

而我们做实操的都很清楚,合同签定和发票开具那是存在很大差异的,如果有些企业是严格按照合同申报的印花税,你让别人去比对印花税和发票的差异并确认,我想估计要把人搞疯。

也就是纳税人不仅要做好合同台账,还要把合同对于发票的台账做好,并需要找到两者的差异。

这个难度很大且意义不大。

为什么难度大?

1、从合同角度出发,合同对应的发票开具可能周期跨度很大,统计发票工作繁琐。

2、从进销项发票角度出发,不是所有进销项发票关联的合同事项都是印花税征税范围,统计工作繁琐。

如果真正要统计出来这里面的差异,就需要你不仅要找出当期合同发票尚未开具的部分,还需要找出当期发票中没有申报印花税的明细。

这个工作量,想想都烦恼啊。

那为什么小编看到这个提示又有点欣喜呢?

其实我们知道本身很多企业为了计算和申报印花税方便,本身也没有按照合同来申报。

按他们是怎么申报的呢?我了解主要有下面方式。

1、按账上收入和采购金额(成本费用相关科目金额)申报

2、按当月进销项发票申报

这种方式主打的一个就是简单高效,不用去统计繁琐的合同台账信息,但是这种方法确实也和印花税法计税方式和纳税义务时间有背离。

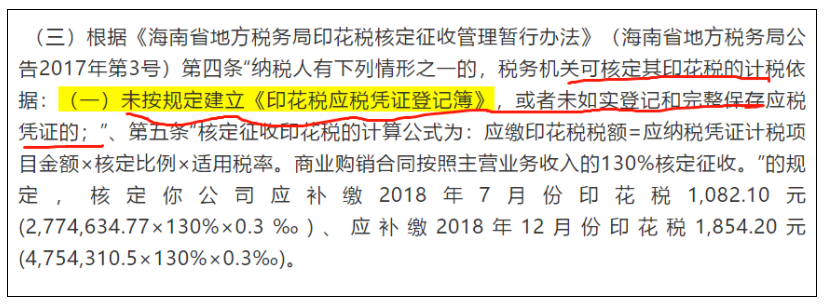

企业长期以来也这样干的心惊胆战的,生怕税务局不认可这种方式。因为实际确实有这种案例,如下:

而现在税务局系统让比对发票和印花税。

我是不是可以理解,税务局默认你可以按进销项发票来简单粗暴的报税,否则不能的话,你让我比对这个不是为难人么?

所以,那些本身就是以进销项发票来报税的企业其实还歪打正着了,比对的事情也省大事了。

素材来源:二哥税税念

- 2211 人看过