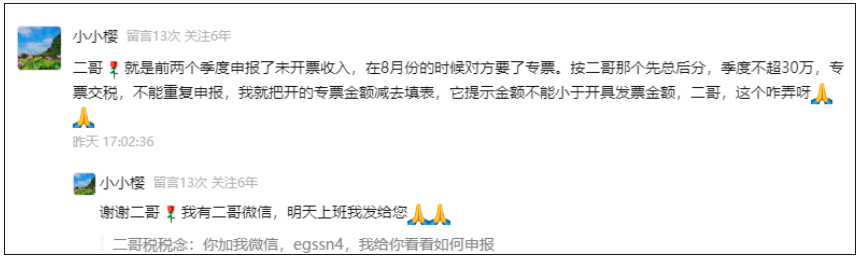

未开票收入后期补开了专票,得补税!

3天前

剩余内容,展开全文

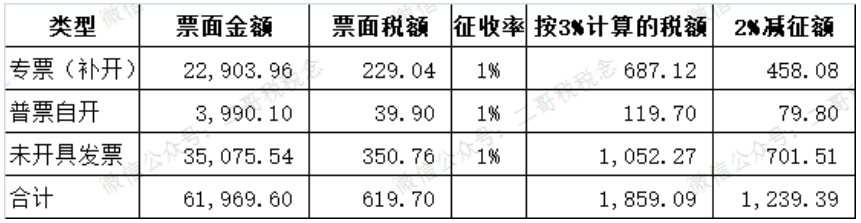

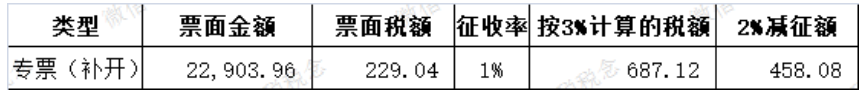

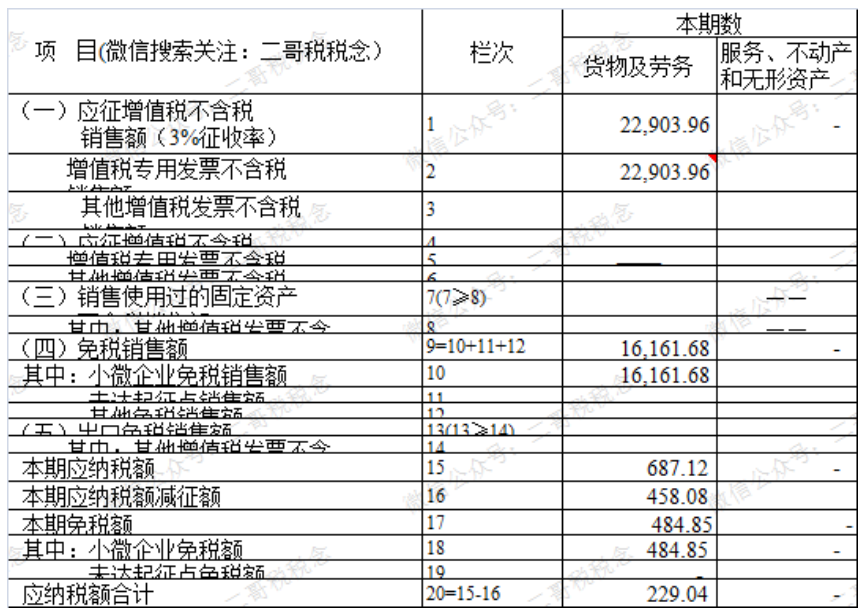

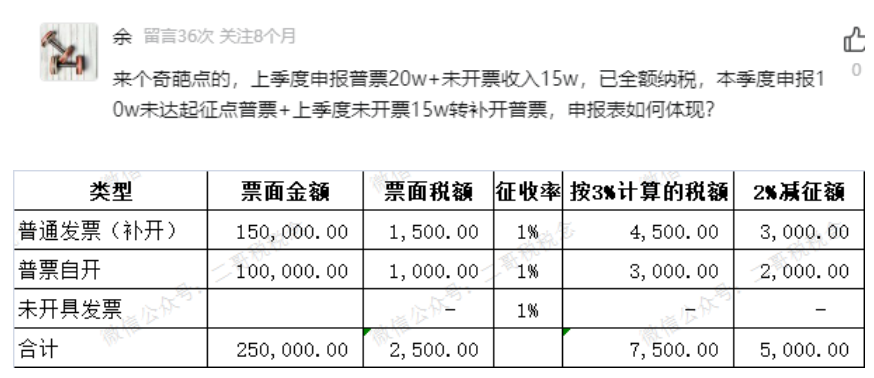

这个时候前期未开票收入是交了1%的增值税。

这个时候前期未开票收入是交了1%的增值税。

素材来源:二哥税税念

- 18 人看过