剩余内容,展开全文

两处工资,在个税申报上的具体体现就是有两个不同的扣缴义务人给纳税人按照工资薪金税目申报扣缴了个人所得税。其中,前四个,也就是工资薪金、劳务报酬、稿酬、特许权使用费合并在一起叫综合所得(和后面分类所得区分),综合所得是平时预扣预缴,次年6月之前汇算清缴。

如果纳税人有两处或者两处以上的工资薪金所得,那么平时预扣预缴的时候各扣缴义务人就分别按照自己支付的情况预扣就行了。

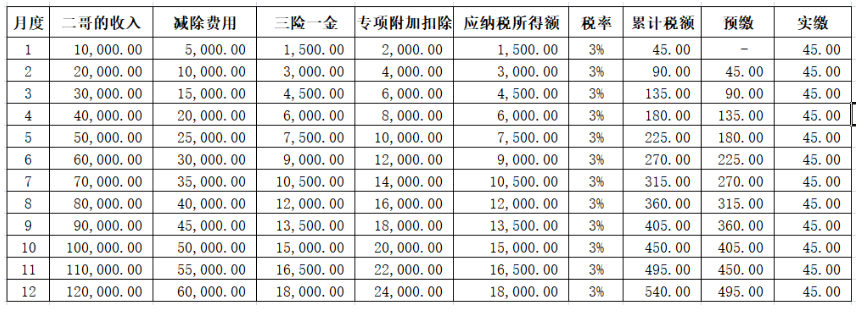

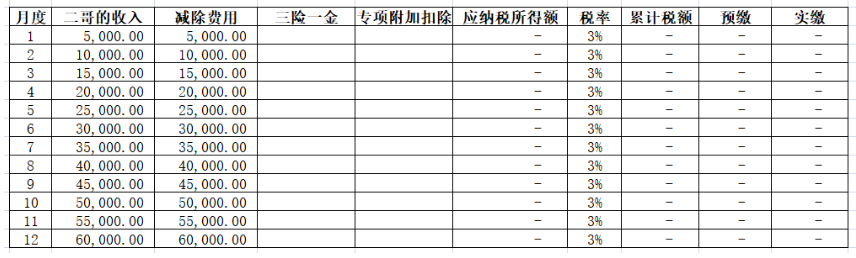

扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。累计预扣法类似于企业所得税的预缴申报,简单的说就是每个月申报的时候先把累计应预扣预缴税额算出来,然后再减去前期已经申报预扣预缴的税额,剩下的就是当期要申报的税。所以,我们扣缴义务人每个月都要拉通把前面月份的收入累计起来算个税。二哥在A公司2022年每月应发工资均为10000元,每月减除费用5000元,“三险一金”等专项扣除为1500元,从1月起享受子女教育专项附加扣除1000元,赡养父母扣除1000元,没有减免收入及减免税额等情况,也没有劳务报酬等其他综合所得了,2022年公司发工资时候按照以下方法计算预扣预缴税额:注意:2023年开始扣除标准已经变了,这是2022年的案例,2023年的扣除标准是:专项附加扣除有变!2023年个税汇算清缴注意了1月份:(10000-5000-1500-2000)×3%=45元;2月份:(10000×2-5000×2-1500×2-2000×2)×3%-45=45元;3月份:(10000×3-5000×3-1500×3-2000×3)×3%-45-45=45元;同时,二哥在B公司还有一处工资薪金所得,每个月5000元,这5000元每个月B公司申报扣缴个税,除了减除费用5000,没有任何其他扣除项目。2月份:(5000×2-5000×2)×3%-0=元;3月份:(5000×3-5000×3)×3%-0-0=0元;如果二哥一共就这些收入了,2022年结束,二哥从两处一共预扣了540元的个税,这事就这么完了?当然没有。二哥还需要完成汇算清缴工作,而且这种情况基本是要补税的,因为在两个以上单位任职受雇并领取工资薪金,预缴税款时重复扣除了基本减除费用(5000元/月)。注意:你也可以通知B单位平时预扣时候不扣这个5000,具体操作就是让扣缴义务人在人员采集界面选择一下否就行了。但是这个好像并没有强制,系统也不会因为你有多处工资薪金就阻断其中一处平时扣5000,因为这个比较可能还涉及隐私的问题,也没有文件规定预缴时候不能扣。实际上呢?居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额为应纳税所得额。也就是只允许扣除6万,也就是一个每个月的5000。所以,二哥需要汇算再算一次应该缴纳的个税,任意选择一处汇算。=(120000+60000)-60000-18000-240002022年应纳税额=78000*10%-2520=5280

所以,上面就是一个简单的两处获得工资薪金的最终算法,大致意思就是平时分开后,年终汇总算,不足汇算补上。