剩余内容,展开全文

关于2023年增值税收入和企业所得税收入差异的情况说明

XX税务局:

近期接到贵局通知,关于我公司2023年增值税申报表收入和企业所得税收入存在较大的差异,经我公司内部核查,现就相关情况说明如下:

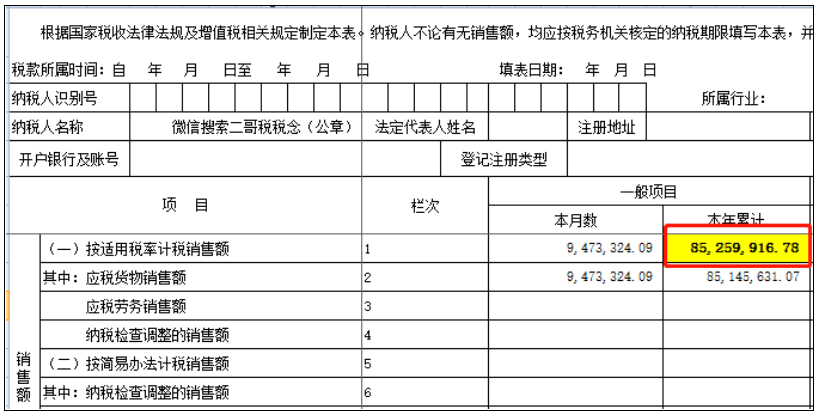

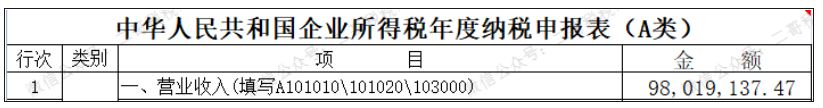

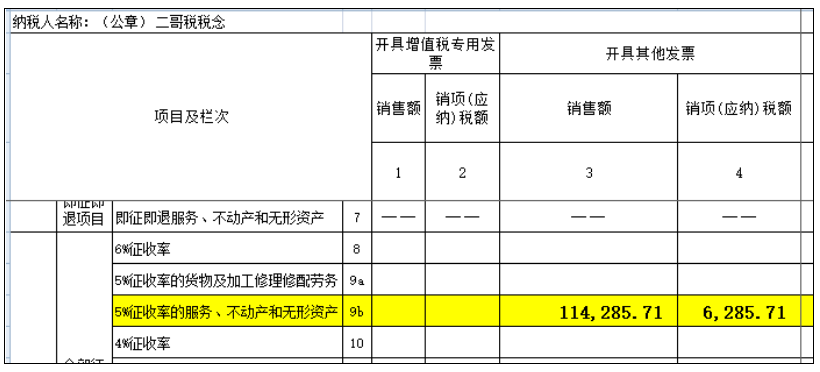

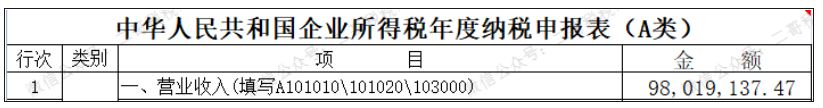

经过查询公司2023年12月增值税纳税申报表和企业所得税汇算清缴表。公司2023年1-12月增值税累计销售额为85.259.916.78元,如下图:而企业所得税汇算申报表报送的营业收入额为98.019.137.47元。

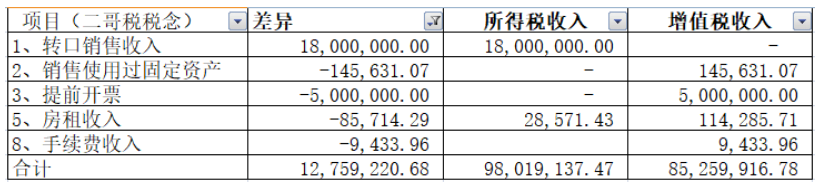

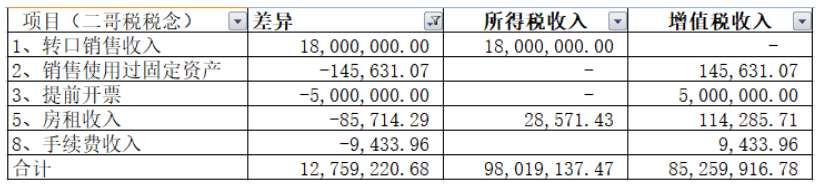

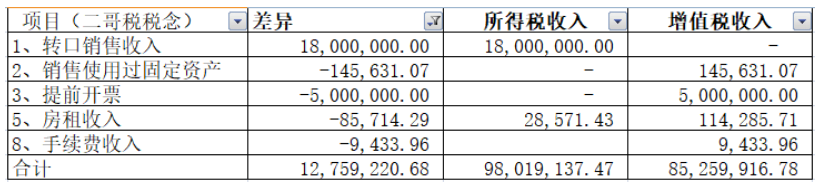

经过差异核对,最终公司核实清楚了具体差异明细,差异项目主要如下所示:

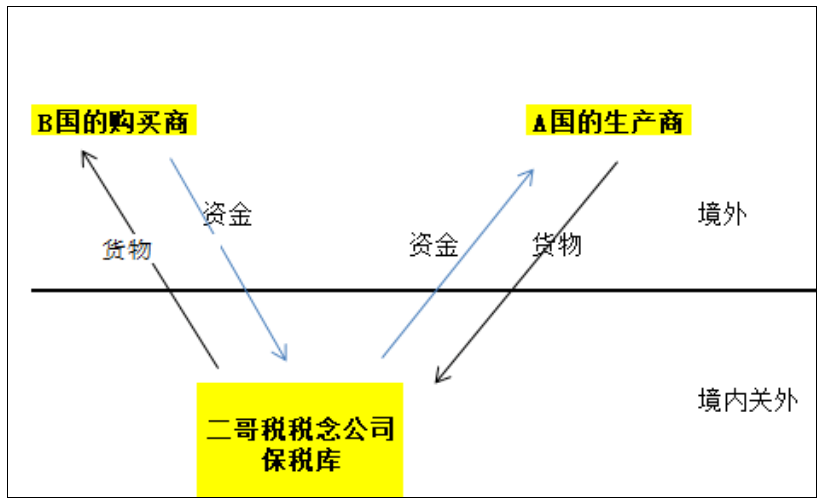

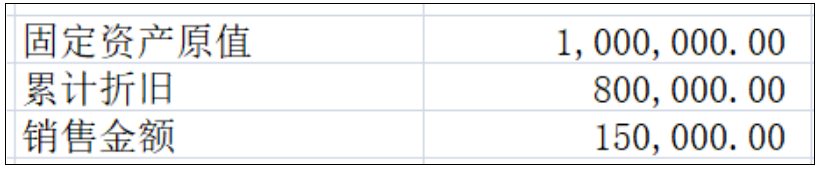

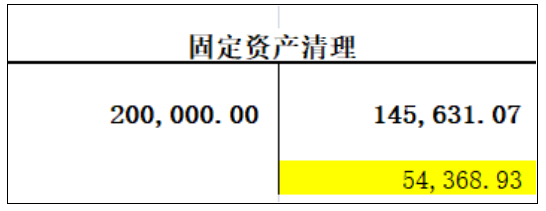

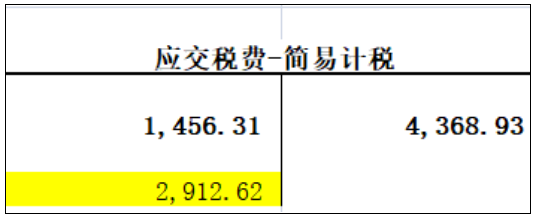

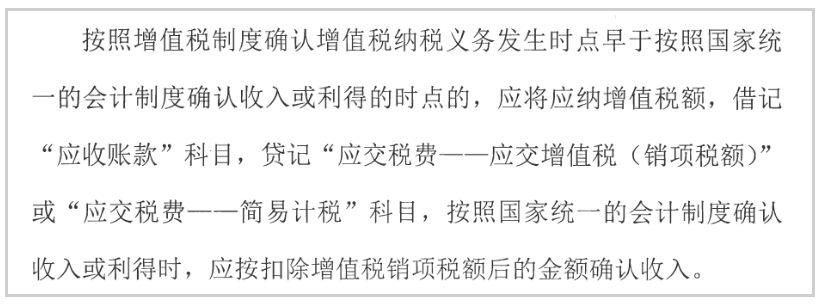

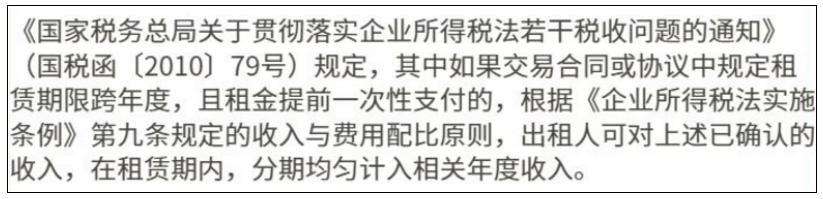

公司2023年实现转口贸易收入1800万,公司具体转口贸易模式如下:进口货物由我公司购买后,先运到公司的海关监管区域保税仓库,然后再从此地直接离境运往消费国。根据《增值税暂行条例》第一条规定:“在中华人民共和国境内销售货物或者加工、修理修配劳务(以下简称劳务),销售服务、无形资产、不动产以及进口货物的单位和个人,为增值税的纳税人,应当依照本条例缴纳增值税。转口贸易的货物都不在我国境内销售,购销两头都属于增值税的境外概念,所以不属于我国的增值税征收范围,无需在我国缴纳增值税,其销售额也无需在增值税申报表中体现销售额。而公司系中国的居民企业,居民企业需要对来源于境内和境外的所得纳税。所以企业所得税收入包括转口贸易部分,因此形成差异。公司2023年3季度销售了一辆旧汽车,根据政策按照3%征收率减按2%纳税。注:150000/1.03*0.03=4368.93注:150000/1.03*0.01=1456.312912.62=150000/1.03*0.02,实际就是按3%征收率减按2%征收。这个业务中,转让收入按3%全额开具增值税普通发票,所以在增值税申报表中,销售额是按全额3%体现了。而会计处理只将转让收入与净值的差额转入损益,并未计入营业收入,而所得税收入确认也同会计一样只考虑差额,所以所得税申报的营业收入不含这块(实际上在资产处置损益里面体现了)。即为:150000/1.03=145631.07,差异因此产生。公司有一大客户,合同签订后只支付预付款之前,需要先开具相应比例的发票方付款。公司于2023年9月开具了565万的增值税专用发票,金额500万,税额65万。按照增值税暂行条例对纳税义务发生时间的规定:发生应税销售行为,为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。所以公司开票后按照发票申报了增值税销售额500万,销项税65万。而这个500销售额尚未达到所得税收入确认时间,故而形成差异。公司出租自己办公室一间给A公司,合同期间为2023年10月1日到2024年9月30日,合同约定签订之日A公司一次性付清全年房租120000元。《企业会计准则第21号—租赁》第二十六条明确对于经营租赁的租金,出租人应当在租赁期内各个期间按照直线法确认为当期损益;其他方法更为系统合理的,也可以采用其他方法。公司按照租赁受益期间确认会计收入,2023年10-12月确认收入金额如下。=(120000/1.05)/12*3=28571.43增值税收入这部分,营改增试点实施办法第四十五条第二款明确纳税人租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。从增值税纳税义务时间来看,公司在收到房租的时候就产生了增值税纳税义务,应该就收到全部的房租计算缴纳增值税。所以,公司收到全年房租时候,给客户开具了普通发票并全额进行了纳税申报。所得税申报按照会计收入一样,分期确认,所以,这个差异由此形成。2023年二哥税税念公司收到税务局的个税手续费返还10000,按照经纪代理服务业务6%缴纳增值税。所得税申报表填写时候,其他收益并未体现在申报表营业收入,所以这里也形成了所得税收入和增值税收入的差异。综上,2023年公司增值税收入和企业所得税收入差异如下: